Бізнес

Ринки та компанії

Атомные войны. Менеджеры Турбоатома лишились шансов вернуть завод в высшую лигу мирового машиностроения

|

| И. о. гендиректора Турбоатома

Евгений Белинский Предпочитает работать в одиночку |

Рекомендацию «держать акции» чиновники неукоснительно выполняют и по сей день. Пролоббировать приватизацию государственного завода в разное время пытались и Константин Григоришин, и российский олигарх Владимир Потанин (совладелец группы «Интеррос» и машиностроительного холдинга «Силовые машины»). Григоришин в конце 90-х сконцентрировал в своих руках 14% акций Турбоатома и намеревался объединить харьковский завод с другими активами сектора — НПО им. Фрунзе (Сумы) и Констаром (Кривой Рог). Потанин три года назад пытался включить Турбоатом в производственную цепочку «Силовых машин»: российский холдинг — один из лидеров мирового рынка турбиностроения. Однако дальше попыток и разговоров дело не пошло — миноритарные акционеры не владеют даже блокирующим пакетом Турбоатома, в распоряжении государства остается 75,22% акций завода.

Продать все

У фондовых аналитиков противоположные рекомендации. Специалисты ИК Millennium Capital советуют избавляться от ценных бумаг предприятия. По оценкам инвесткомпании, справедливая стоимость одной акции завода насчитывает $0,31. В конце марта бумаги завода на фондовом рынке стоили вдвое дороже — $0,6 за штуку. «Бумаги Турбоатома переоценены», — соглашается аналитик ИК Gala&Taggart Securities (Ukraine) Алексей Некраса.

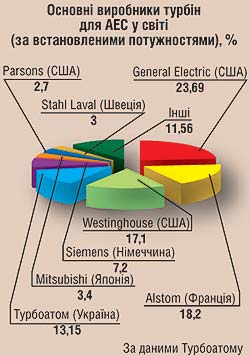

Только за февраль 2007 года котировки акций компании выросли на 78%. «Финансовые показатели предприятия в 2006 году не могли стать стимулом для такого роста», — уверена аналитик Millennium Capital Надежда Иванчук. Трудно поверить, но чистая прибыль завода, занимающего 4-е место в мире среди производителей турбин для АЭС (13% всех работающих в мире турбин сделаны на харьковском предприятии), в прошлом году составила всего $4,4 млн. А чистый доход Турбоатома за 2007 год вырос на 3% — до $61 млн.

Игроки мирового рынка

энергомашиностроения

Одной из причин взлета котировок акций Турбоатома, по мнению Алексея Некрасы, могла быть запоздалая реакция рынка на сообщение: завод в 2007-2009 годах займется модернизацией 21 турбины на атомных электростанциях России. Кроме того, компания объявила, что в 2007-м объемы производства вырастут на 35%. Но в ближайшие полгода цена акции харьковского завода существенно не увеличится, прогнозирует аналитик. Ведь в 2006 году торги ценными бумагами Турбоатома не отличались высокой активностью, а стоимость акций колебалась в пределах 1,80-2,20 грн.

Менеджмент предприятия настроен более оптимистично. По словам и. о. гендиректора Турбоатома Евгения Белинского, портфель заказов предприятия сформирован до 2010 года. «Через 4 года продажи завода достигнут 1 млрд грн», — рассказывает Белинский. Повод для оптимизма — победа Турбоатома в завершившемся зимой 2007-го тендере на модернизацию оборудования двух атомных электростанций в Индии — АЭС «Кайга» и «Раджастан». Стоимость заказа — $70 млн. Помимо этого, завод провел переговоры о продаже 6 агрегатов мощностью 40 МВт и 4 агрегатов по 125 МВт — для двух индийских ГЭС. Каждый из контрактов оценивается в $40-50 млн.

Раздача слонов

Индия — ключевой рынок сбыта продукции Турбоатома, на страну приходится около 30% экспортных поставок предприятия. Индия находится на 11 месте в мире по объемам выработки энергии (2,4% от общемирового показателя) и на 6 месте — по ежегодному уровню потребления электроэнергии (3,3%). До 2026 года в Индии планируют вводить по 11-12 млн кВт новых мощностей ежегодно. Кроме того, существует необходимость модернизации старого оборудования (в Индии работает около 350 турбин К300 и 500 турбин К220, а также гидротурбины, которые на данный момент изношены).

Второй по значимости, после индийского, рынок сбыта продукции Турбоатома — Россия, на нее также приходится 30% продаж завода за рубежом. Атомные электростанции северного соседа на 98% оснащены оборудованием Турбоатома, что позволяет украинскому заводу зарабатывать на модернизации и обслуживании АЭС. В прошлом году российское правительство утвердило программу развития атомного энергопромышленного комплекса на 2007-2010 годы. Турбоатом, проведя переговоры с Росэнергоатомом (аналог отечественной НАЭК «Энергоатом»), получил контракт на $100 млн, по которому будет модернизировать 21 турбину мощностью 500 МВт.

На внутреннем рынке Турбоатом реализует 36% своей продукции, участвуя в проекте по модернизации гидроэлектростанций Днепровского каскада. В 2005 году государство выделило на эти цели чуть более 100 млн грн. Начиная с 2006 года должны реконструироваться 8-9 гидротурбин ежегодно.

Интересно, что производство гидротурбин в свое время было вынужденным шагом для завода. В середине 80-х Турбоатом специализировался на выпуске оборудования для атомных станций. В структуре производства предприятия гидротурбины занимали 25-30%. Но после катастрофы на Чернобыльской АЭС развитие атомной энергетики во всем мире было приостановлено; ГДР, Куба, Чехословакия, Венгрия, Болгария, Северная Корея и Ливия прекратили строительство 25 энергоблоков суммарной мощностью более 16 тыс. МВт. После введения моратория на строительство и развитие АЭС Турбоатом занялся производством турбин для ГЭС и ТЭС, а также газотурбостроением, долгое время остававшимся закрытым для предприятия: этот сегмент был монополизирован ленинградскими заводами. «В течение 15 лет мы постепенно переориентировались на малую энергетику и начали изготавливать гидравлические турбины мощностью 5 кВт, мини-ГЭС до 20 МВт, паровые турбины 500 тыс. кВт-40 МВт», — говорит Белинский.

По словам топ-менеджера, в Индию, Мексику, Китай, Перу, Чили предприятие поставляет в основном новое оборудование. В России и Казахстане Турбоатом участвует в модернизации либо своего оборудования, либо агрегатов других поставщиков, в частности Ленинградского машиностроительного завода. А на американский рынок Турбоатому удалось выйти лишь однажды: 4 года назад предприятие выиграло тендер на поставку 3 рабочих колес для гидротурбины. Однако закрепиться в США украинцам не удалось. «Американский и западноевропейский рынки закрыты для украинских предприятий», — категоричен Белинский.

|

|

Увеличить схему |

Турбины вперед

На индийском рынке Турбоатому приходится соперничать не только с российскими производителями (Силовые машины), но и мировыми машиностроительными гигантами — Siemens, Alstom и General Electric. Конкурентных преимуществ у Турбоатома три. Первое (и главное) — цена продукции: украинские турбины обходятся на 10-20% дешевле французского или североамериканского оборудования. Второе — производственные связи, оставшиеся со времен СССР, — электростанции многих развивающихся стран, получавших техническую и финансовую помощь от Союза, оснащены продукцией Турбоатома.

Соответственно, украинский завод имеет возможность зарабатывать на обслуживании и модернизации турбин: построить АЭС с нуля на иностранном оборудовании, как правило, дороже, чем заменить устаревшие турбины советского производства на новые. Третье преимущество — личные связи менеджеров Турбоатома с потенциальными заказчиками, особенно в Индии. По слухам, Евгений Белинский в прошлом году был назначен на пост и. о. гендиректора завода благодаря умению менеджера найти общий язык с заказчиками. До этого предприятие в течение 20 лет возглавлял Анатолий Бугаец, в прошлом году переквалифицировавшийся в народные депутаты (прошел в парламент по квоте Соцпартии).

Секретов — как договориться с индусами — Белинский не раскрывает. «Переговоры с тамошними заказчиками очень утомительны, индийцы стараются сэкономить на любой мелочи, да еще и стремятся исподволь выпытать секреты. К примеру, в Индии реки содержат много коррозийных веществ, рабочее оборудование электростанций изнашивается очень быстро, и для его изготовления нужны специальные марки стали. Когда на презентации я рассказал местным специалистам, что Турбоатом может выпускать продукцию из такой стали, они меня два часа обхаживали и выпытывали подробности», — рассказывает и. о. гендиректора Турбоатома.

Правда, низкая цена и хорошие личные отношения — отнюдь не гарантия победы в тендерах. Мировые машиностроительные корпорации завоевывают заказчиков за счет поставки оборудования в рассрочку. Проще говоря, Alstom или Siemens и другие глобальные игроки предоставляют заказчикам длинные товарные кредиты под невысокие (3-4% годовых) проценты. Для Турбоатома рассрочка — непозволительная роскошь: компания и без того страдает от нехватки оборотных средств.

Например, в прошлогоднем тендере (на поставку в Индию турбин на $80 млн) Турбоатом проиграл Siemens: немецкая корпорация предложила индусам товарный кредит под 3-4% годовых. Украинский завод на тот момент уже поставлял на условиях товарного кредита оборудование на комплекс ГЭС «Тери». Из $60 млн треть средств заказчик должен вернуть на протяжении 2006-2009 годов. «Мы еще не получили средства по предыдущему проекту и не имели возможности предложить товарный кредит по новому объекту. Вот и проиграли конкурс», — объясняет Белинский.

Другое преимущество глобальных и российских игроков перед Турбоатомом — возможность предоставлять заказчику денежные гарантии — своего рода страховку на случай срыва поставок продукции. Гарантию, примерно 10% от стоимости контракта, обычно дают коммерческие банки либо государство. Однако иностранных заказчиков не устраивают письменные гарантии отечественных банков, а иностранные банки в обмен на предоставление гарантии требуют денежного залога. «В выигранном нами индийском тендере гарантию предоставил Citibank, но при условии, что мы им на счет положим $7 млн. Эта сумма изъята из оборота предприятия до 2010 года. Турбоатом хотел бы участвовать еще в двух тендерах стоимостью по $600 млн, но для этого нужно предоставить гарантии на $120 млн. А отечественный Укрэксимбанк может дать максимум $40 млн», — сетует Белинский.

В то же время, к примеру, китайский China Eximbank предоставляет под собственные гарантии до $1 млрд на срок до десяти лет на развитие только вьетнамской энергетики. Благодаря этому китайские компании за последние три года победили в шести тендерах на строительство ГЭС и ТЭС во Вьетнаме. Правительственными гарантиями могут воспользоваться российские Силовые машины: в прошлом году на гарантии экспортерам в бюджете РФ был заложен $1 млрд.

Еще один недостаток Турбоатома в сравнении с конкурентами — невозможность выполнения проектов под ключ, как это делают Силовые машины, Siemens или Alstom», — рассказывает Алексей Некраса. Турбоатому приходится закупать на стороне некоторые комплектующие, например турбинные лопатки — в России. Недостаток оборотных средств, по словам Надежды Иванчук, нередко вынуждает Турбоатом отдавать контракты субподрядчикам: «Предприятие проигрывает другим производителям, поскольку поставляет только турбины.

Остальные компоненты машинного блока для электростанций выпускают другие производители — например, харьковский Электротяжмаш или российские Силовые машины», — рассказывает аналитик. Поэтому в тендерах Турбоатом нередко участвует в консорциуме с другими производителями. Прибыли между ними распределяются пропорционально вкладу каждой компании в проект. Посреднические организации получают 5-7% от стоимости контракта.

Собственных средств на инвестиционные проекты у отечественных энергомашиностроительных предприятий не хватает. В этом году на затраты, связанные с ремонтом производственных мощностей и покупкой нового оборудования, Турбоатом потратит около 26 млн грн. Всего в течение 5-7 лет завод планирует вложить в модернизацию предприятия и создание предметно-замкнутых производственных участков, в том числе по выпуску лопаточного оборудования, $42,6 млн. Такую сумму впечатляющей не назовешь — к примеру, Siemens в прошлом году выделила более EUR500 млн только на научные исследования в области энергомашиностроения.

Один в поле

Несмотря на проблемы с финансированием и инвестициями, Турбоатом не спешит консолидировать усилия с другими предприятиями отрасли. Стратегия руководства завода — работать самостоятельно. Еще в 1987 году завод стал одним из немногих советских предприятий, добившихся права продавать свое оборудование на внешних рынках без помощи посредников — московских компаний «Технопромэкспорт», «Энергомашэкспорт», «Атомэнергоэкспорт» и «Зарубежатомэнергострой». «Эти организации забирали 90% валютных поступлений от зарубежных контрактов. Тогда мы даже не знали реальной стоимости нашего оборудования на рынке, представители завода участвовали в переговорах с заказчиками только по техническим вопросам. Финансовая сторона до 1987 года была прерогативой Москвы», — рассказывает Евгений Белинский.

Хотя российская практика показывает: консолидация порой может принести успех. Пример — концерн «Силовые машины», созданный в 2000 году усилиями Владимира Потанина, в который вошли питерская Электросила, Ленинградский металлический завод, Завод турбинных лопаток, Калужский турбинный завод и сбытовое предприятие «Энергомашэкспорт».

Компанию наподобие российских Силовых машин попытались создать и в Украине. В прошлом году Кабмин Юрия Еханурова издал распоряжение о создании корпорации «Укрэнергомаш» на базе четырех харьковских энергомашиностроительных предприятий: «Турбоатома», «Электротяжмаша», Харьковского государственного приборостроительного завода им. Шевченко и Харьковского электромеханического завода. Однако объединению воспротивился менеджмент Турбоатома.

Передачу Турбоатома в управление Минпромполитики оспорил миноритарный акционер завода, харьковский Мегабанк, подконтрольный Анатолию Бугайцу и Евгению Белинскому (каждый из них прямо владеет по 0,19% акций банка и по 10,22% — опосредованно). «ХЭМЗ — банкрот, Электротяжмаш не может выполнять обязательства по контрактам из-за дефицита оборотных средств. К тому же все равно выстроить полную цепочку для осуществления проектов под ключ не получится. В Украине нет производителей парогенераторов, сепараторов, комплексного оборудования для машинного зала», — горячится Евгений Белинский.

Аналитики, напротив, считают позитивной идею объединения Турбоатома с Электротяжмашем. «Компании уже сейчас совместно выполняют несколько проектов: Турбоатом поставляет турбины, а Электротяжмаш — генераторы», — рассказывает Алексей Некраса.

Второй вариант объединения — вхождение Турбоатома в состав Силовых машин или Росатома. Россияне положили глаз на Турбоатом еще в 2002 году. Но пролоббировать приватизацию завода не вышло ни тогда, ни в прошлом году, когда глава Росатома Сергей Кириенко посетил Украину с предложением сформировать СП с участием Турбоатома или продать россиянам долю в украинском предприятии.

На сегодняшний день Силовые машины поостыли к идее покупки украинского завода. «Российским компаниям рискованно сотрудничать с Турбоатомом из-за неопределенной политической ситуации в Украине, которая делает партнерство с украинским предприятием дорогостоящим», — объясняет аналитик российской инвесткомпании «Тройка Диалог» Гайрат Салимов.

Наконец, третий вариант — вхождение Турбоатома в концерн «Укратомпром». Эту идею лоббирует глава НАЭК «Энергоатом» Андрей Деркач. Впрочем, менеджеры завода уже имеют опыт противостояния государственным инициативам и намерены всеми силами отстаивать самостоятельность предприятия. В кресле директора Турбоатома Евгению Белинскому куда уютнее, чем на посту рядового чиновника в государственном концерне.

Фото Сергея Сверделова

Оценка материала:

Атомные войны. Менеджеры Турбоатома лишились шансов вернуть завод в высшую лигу мирового машиностроения24.01.2008