Бізнес

Ринки та компанії

ТелеТУЗики. Олигархи скупают украинские каналы

Олигархи скупают украинские каналы в ожидании роста рынка телерекламы до $1 млрд.

Украинские

бизнес-группы скупают отечественные телеканалы и формируют

медиахолдинги. Совладелец группы «Приват» Игорь Коломойский около года

безуспешно пытался получить контроль над телеканалом «1+1». Летом этого

года он купил 3% акций восточноевропейской медиакомпании Central

European Media Enterprises (владеет акциями канала «Студия «1+1»). За

миноритарный пакет акций украинский бизнесмен заплатил $110 млн.

Украинские

бизнес-группы скупают отечественные телеканалы и формируют

медиахолдинги. Совладелец группы «Приват» Игорь Коломойский около года

безуспешно пытался получить контроль над телеканалом «1+1». Летом этого

года он купил 3% акций восточноевропейской медиакомпании Central

European Media Enterprises (владеет акциями канала «Студия «1+1»). За

миноритарный пакет акций украинский бизнесмен заплатил $110 млн.

Валерий Хорошковский, собственник телеканала «Интер» и бывший исполнительный директор российской металлургической компании «Евразхолдинг», приобрел 60% акций телеканала НТН. По оценкам инвестаналитиков, сумма сделки составила $200 млн, капитализация компании — $333 млн. За канал Хорошковский боролся с российской медиагруппой «СТС Медиа», собиравшейся с помощью украинской компании вывести на наш рынок крупнейший в России частный телеканал СТС.

Медиапространство делят и российские олигархи. «Бизнесмены скупают любые выставленные на продажу телевизионные активы в России, вплоть до мелких кабельных и спутниковых каналов с небольшой зрительской аудиторией», — рассказывает аналитик российской инвесткомпании Aton Capital Анна Кочкина. В начале июня 2007 года холдинг «Проф-Медиа», принадлежащий бизнес-группе «Интеррос» Владимира Потанина, купил музыкальные каналы «MTV Россия» и кабельный «VH1 Россия» за $360 млн. Алишер Усманов (холдинг «Металлоинвест») приобрел у музыканта и продюсера Игоря Крутого 75% акций канала «Муз-ТВ». Сумма сделки — $400 млн.

«Телевидение превратилось в очень выгодный бизнес», — объясняет логику медиаинвесторов глава наблюдательного совета продакшн-компании Star Media Влад Ряшин. В 2006 году чистый доход телеканала «Студия «1+1» составил $96,4 млн. Телеканал «Интер» в 2005 году заработал $84,7 млн. Выручка СТС Медиа с 2004-го растет на 55-60% в год, в 2006-м обороты компании превысили $370 млн. «В довесок к телевизионным каналам отечественные бизнес-группы скоро начнут скупать кабельное и спутниковое ТВ, радиостанции, печатные СМИ, интернет-ресурсы», — прогнозируют аналитики медиарынка.

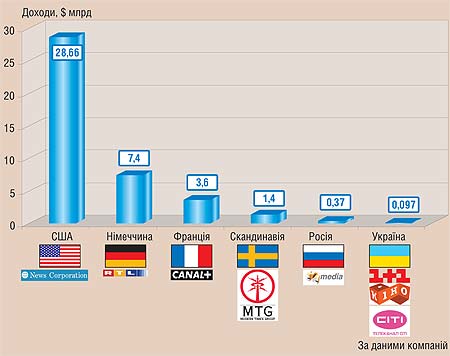

На Западе медиаимперии приносят своим акционерам миллиардные доходы. Французская группа Canal+ ежегодно зарабатывает $3,6 млрд, немецкая RTL — $7,4 млрд. Корпорация News Corp. медимагната Руперта Мердока в прошлом году получила $28,66 млрд дохода.

«Медийные активы — удачное вложение», — считает Евгений Гребенюк, аналитик ИК «Тройка Диалог Украина». Нестабильность на мировых финансовых рынках, рост стоимости долгового капитала и дефицит перспективных активов вынуждают инвесторов искать «тихие гавани» — быстрорастущие компании потребительского сектора. Перепродажа таких активов сулит неплохие барыши: по расчетам Гребенюка, акции телевизионных компаний с развивающихся рынков торгуются с коэффициентом 6,6 к выручке (Р/S) и 31,7 — к чистой прибыли (Р/Е). На печатных СМИ, например, много не заработаешь: показатель капитализации к выручке равен 2,8, к чистой прибыли — 23,6.

|

|

Схема |

После покупки НТН Валерий Хорошковский стал крупнейшим украинским медиамагнатом. Для создания телевизионной империи Inter Media Group ему понадобилось всего два года. Участники рынка говорят, что свой первый телеканал («Интер») экс-глава Евразхолдинга купил в 2005 году. До этого основным акционером канала был народный депутат от СДПУ(о) Игорь Плужников. Детали сделки остались за кадром. Участники рынка считают, что Хорошковский купил около 60% акций Интера за $250 млн. В 2007 году бизнесмен раскошелился на К1, К2 и Мегаспорт, ранее принадлежавшие Дмитрию Фирташу. Суммарная аудитория телеканалов Валерия Хорошковского теперь достигает 27%.

На базе Интера, НТН, К1, К2, Мегаспорта, Энтер Мьюзик и Энтер Фильма бизнесмен собирается создать полноценный медиахолдинг. В Inter Media Group входят продакшн-студии (выпускают художественные, игровые, новостные и документальные программы), дистрибуционная компания (закупка и продажа ТВ-контента), структуры по технической поддержке каналов, дизайн-оформлению, продаже рекламы. Свои медиаактивы Хорошковский оценивает в $2 млрд.

20 самых популярных каналов

Основной конкурент Интера — канал «Студия «1+1» (15,93% аудитории у «1+1» против 20,56% у Интера). 60% акций «1+1» принадлежит Central European Media Enterprises (владеет телеканалами в странах Восточной Европы), остальные 40% — президенту российской СТС Медиа Александру Роднянскому и его двоюродному брату Борису Фуксману.

В 2005 году СМЕ купила 65,5% акций компании «Укрпромторг», объединявшей Гравис и 7 канал. Продавец — народный депутат Александр Третьяков, сумма сделки — $7 млн. На частотах Грависа и 7 канала СМЕ запустила каналы «Кино» и «Сити».

Группа СКМ Рината Ахметова недавно пригласила на принадлежащий ему канал «Украина» (второй эшелон телевещателей) польскую команду медиаменеджеров. Ахметов надеется, что новые управленцы выведут канал «Украина» на один уровень с Интером и «1+1» по размерам аудитории и доходности. В свое время бизнесмен вел переговоры с Валерием Хорошковским о приобретении Интера.

Председатель правления компании EastOne, управляющей активами Виктора Пинчука, Геннадий Газин недавно заявил о создании медиахолдинга на базе каналов, принадлежащих бизнесмену: ICTV, Нового, СТБ, М1 и М2. Сейчас каналы Пинчука смотрит около 20% аудитории.

Об амбициозных планах по развитию медиабизнеса до сих пор не заявили разве что владелец новостного 5 канала Петр Порошенко и Игорь Суркис — акционер развлекательного канала «ТЕТ».

Украинские олигархи контролируют уже практически все украинские телеканалы — 78% зрительской аудитории. «Владельцы крупного капитала поняли, что телеканалы — это уже не только инструмент реализации политических амбиций, но и источник больших денег», — констатирует топ-менеджер одного из украинских каналов.

Рекламная пауза

Основная причина активности украинских и российских бизнесменов на телевизионном рынке — бурный рост объемов ТВ-рекламы и медиаинфляция. «Реклама приносит телеканалам до 90% доходов», — говорит Григорий Тычина, председатель правления телекомпании «ТЕТ». По прогнозам международного агентства ZenithOptimedia Worldwide, расходы на телерекламу в 2008 году достигнут рекордных $182,3 млрд, или 38,2% мирового рекламного рынка. В швейцарском инвестиционном банке UBS ожидают, что доля телерекламы вырастет в следующем году до 41%. По мнению аналитиков, основной драйвер рекламного рынка в будущем — развивающиеся рынки, в том числе украинский. «Каждый доллар, вложенный в индустрию рекламы развивающихся стран, может принести $0,2-0,3 дохода», — говорят специалисты в одном из аналитических отчетов UBS.

$390 млн на телерекламе

С 1998 года украинский рынок ТВ-рекламы ежегодно растет на 30-35%. В прошлом году он прибавил в весе на 60%, достигнув $390 млн. По прогнозам компании «Интер-реклама», по итогам 2007 года объем рынка составит $450-480 млн. «Потенциал роста телевизионного рекламного рынка в Украине очень высок. В России, например, ежегодные расходы компаний на телерекламу превосходят аналогичные траты украинского бизнеса в 9 раз», — говорит Григорий Тычина. Еще 2-3 года — и отечественный рынок телерекламы достигнет отметки в $1 млрд, уверен топ-менеджер.

Пока 90% рекламных бюджетов делит пятерка ведущих украинских телеканалов, которые смотрит почти 60% зрительской аудитории: Интер, «1+1», Новый канал, ICTV и СТБ. У крупных телекомпаний power ratio (соотношение доли на рекламном рынке и зрительской аудитории) достигает 1,2-1,6. Доля рекламного рынка небольших каналов соответствует их доле в зрительской аудитории. «Если канал смотрит 1% зрителей, а объемы рекламного рынка — $400 млн, то компания может рассчитывать на $4 млн рекламных денег», — объясняет суть показателя power ratio Григорий Тычина.

Крупнейшие телеканалы перетягивают на себя рекламные бюджеты с помощью собственных сейлз-хаусов, продающих эфирное время телевещателей, или привлекая крупных торговцев ТВ-рекламой. Время на каналах Хорошковского продают сразу два торговых дома: компания «Интер-реклама» (принадлежит Inter Media Group) и связанное с ней агентство «Стиль С». Они же обслуживают телекомпании Виктора Пинчука. Три года назад рекламу на каналах ICTV, Новый, СТБ продавал сейлз-хаус Media Light, но компания ушла с телевизионного рынка, не выдержав конкуренции с лидерами.

ТВ-реклама и варианты

Сотрудничество с ICTV помогло Интер-рекламе стать лидером среди продавцов эфирного времени и потеснить своего ближайшего конкурента — сейлз-хаус «Приоритет», который принадлежит российской группе «Видео Интернешнл» и продает рекламный эфир на «1+1», ТЕТ, Тонисе, РТР-Планете и Кино.

Выгодные позиции Интер-рекламы на рынке сейлз-хаусов — результат агрессивной ценовой политики компании, отмечают конкуренты. «Интер-реклама предложила клиентам выгодную схему работы. Если рекламодатель подписывает с компанией эксклюзивный договор о сотрудничестве, получает скидку в 40%», — рассказывает руководитель одного украинского телеканала. В Интер-рекламе существование больших скидок не подтвердили. «Преимущество компании — в гибкости. Мы разработали несколько видов размещений на телевидении для оптимизации расходов рекламодателей на ТВ-рекламу», — говорит директор по маркетингу компании «Интер-реклама» Дмитрий Дутчин.

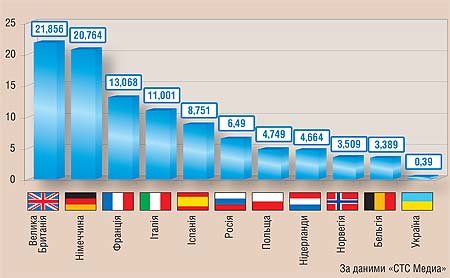

РАвнение на Британию

Объемы рынка телерекламы в странах Европы в 2006 году, $ млрд

Телевизионный холдинг Виктора Пинчука планирует создать собственный сейлз-хаус к 2009 году. «В этом случае позиции Интер-рекламы ослабнут, а прибыль ICTV, Нового и СТБ вырастет: каналам не придется платить комиссионные торговым домам», — уверены эксперты медиарынка.

В 2008 году самые большие доходы получат Интер и «1+1» — традиционно за счет рекламы. Неплохие перспективы и у СТБ, считает директор консалтинговой компании Media Resources Management Ирина Костюк: «В 2005-2006 гг. канал изменил контент. Количество лояльных компании телезрителей постоянно растет». За этот же период Новый канал сумел привлечь большой процент коммерчески привлекательной аудитории — в возрасте от 14 до 49 лет. По мнению Ирины Костюк, потенциальные звезды телеэфира — НТН, который теперь под крылом у Интера, и ТРК Украина Рината Ахметова.

Нишевые (или тематические) телевещатели, аудитория которых не превышает 0,5-2%, рекламодатели обходят стороной. Крупные сейлз-хаусы отказываются обслуживать мелкие каналы, поскольку основную часть прибыли торговцам приносят ведущие телекомпании. Многие тематические каналы (например, Сити) ищут рекламодателей самостоятельно. Зарабатывают они немного: в прошлом году суммарные доходы Сити и Кино составили $1,2 млн.

Тематические каналы пока малоприбыльны, но за ними большое будущее, уверены отраслевые аналитики. К примеру, в Европе и США рейтинги музыкальных каналов не опускаются ниже 10% зрительской аудитории. «Большие универсальные каналы будут терять аудиторию, а маленькие — наращивать», — прогнозирует Тычина. Консультанты украинских медиамагнатов чувствуют тенденцию, поэтому советуют им скупать тематических вещателей. «Нишевые каналы помогают удержать аудиторию, особенно молодежь», — говорит Ирина Костюк.

Некоторые украинские медиакомпании запускают нишевые каналы с тем, чтобы позднее перепродать их более крупным игрокам рынка.

Свое чужое

Основные расходы телеканалов — закупка и производство программного продукта. Топ-менеджеры телекомпаний признают: успех канала во многом зависит от успеха транслируемых в прайм-тайм (с 19.00 до 22.00) телесериалов. В 2006 году сериал «Моя прекрасная няня» обеспечил СТС Медиа рост доходов на 52%. Рейтинг последней серии «Не родись красивой» на канале «1+1» (58,92% аудитории) был выше даже финала чемпионата мира по футболу.

Быть как News Corp.

Сколько заработали медиахолдинги в 2006 году

Украинским телеканалам приходится самостоятельно снимать фильмы и программы либо закупать их в России, поскольку западные сериалы и игровые шоу не пользуются популярностью. «Зрителям по душе передачи и фильмы украинского или российского производства. Их рейтинги гораздо выше даже самых новых и популярных на Западе сериалов и программ», — говорит Ирина Костюк. К примеру, рейтинг российского сериала «Бальзаковский возраст, или Все мужчины сво...» на 50-60% выше показателей американского «мыла» «Отчаянные домохозяйки». Правда, контент из России обходится украинским каналам дороже. Стоимость одной серии западного телесериала — около $10 тыс., российского — $20-35 тыс.

Переход украинских и российских каналов на «отечественный» телепродукт вынуждает западные студии Sony Pictures Entertainment, Walt Disney и латиноамериканских продавцов сериалов менять стратегию продвижения своей продукции. Эти студии продают не только сериалы и готовые программы, но и права на игровые шоу (Pop Idol, «Кто хочет стать миллионером», «Слабое звено») и мыльные оперы. «Адаптировать готовые сюжетные ходы проще и менее рискованно, чем создавать программу или фильм с нуля», — объясняет Влад Ряшин.

За право снять национальный вариант успешного западного шоу украинский телеканал платит в среднем $1-10 тыс. (один выход программы). Общий бюджет такого шоу может достигать $1-3 млн. К примеру, «Танцы со звездами-1», права на которые принадлежат BBC, стоили каналу «1+1» $1 млн. Еще дороже обойдется Новому каналу украинский вариант «Фабрики звезд».

«Несмотря на популярность отечественных и российских шоу и сериалов, собственное производство способны осилить только крупнейшие телеканалы и продакшн-студии», — говорит Григорий Тычина. Довольно удачным оказался проект «Шанс». Однако продать его хотя бы в России не удалось: когда программу предложили россиянам, тамошнее ТВ уже оккупировали похожие проекты — «Фабрика звезд» и «Народный артист». Россиянам тоже пока не удается заработать на торговле телеидеями: проектом «Дом» заинтересовалась Sony Pictures Entertainment, но до проката шоу на Западе дело так и не дошло.

Для покупки художественных картин каналы объединяются в пулы. В начале 2007 года Интер, Новый канал и ICTV совместными усилиями купили эксклюзивные права на показ продукции крупнейшего производителя медиапродукта Warner Bros. Пакет с портфелем фильмов американской кинокомпании аналитики рынка оценивают минимум в $3-6 млн.

ЭКСПЕРТиза

Александр Богуцкий, генеральный директор телеканала ICTV

Когда телевидение как бизнес стало привлекательным для крупного капитала?

— Как бизнес оно было привлекательным с самого начала. Но в 1995-1998 гг., когда телеиндустрия только становилась на ноги, она не могла конкурировать по отдаче с металлургией, химической или нефтяной промышленностью. Отрасль приносила в десятки, а то и сотни раз меньше. Сейчас самые дорогие компании в мире — нефтяные и IT-компании, к которым относятся и медиаактивы. Они показывают ошеломляющий рост. Доходы некоторых из них ежегодно увеличиваются на 50%.

За последние десять лет стоимость телекомпаний существенно выросла. А российские и украинские бизнесмены стали собственниками медиаактивов, капитализация которых достигает $1,5-2 млрд.

Год назад, к примеру, фондовый рынок был восхищен успешным IPO российской СТС Медиа. Инвесторы оценили компанию в $2,1 млрд. Соотношение EV (стоимости бизнеса) к EBITDA (доходы до уплаты налогов, выплаты процентов и амортизации) у СТС составило около 20. Или взять, например, сделку по покупке украинского НТН. Канал, который еще не стал прибыльным, оценен в $350 млн. Это говорит, что телевидение — суперпривлекательный бизнес.

Не много ли $350 млн для такого канала, как НТН?

— Много, хотя сложно сделать справедливую оценку стоимости компании, когда нет свободного рынка. А нет его потому, что ничего не продается. Зато есть ажиотажный спрос на украинские медиаактивы. Ведь все понимают, что единственный телерынок в Европе, растущий на 40% в год, — это украинский. Учитывая то, что наше население всего в 3 раза меньше российского, а рекламный рынок меньше в 7-9 раз, у него огромный потенциал. И вырастет он не на 30-40%, а в 3 раза. Например, в Польше, где население меньше на 5 млн, чем в Украине, объемы рынка телерекламы почти такие же, как в России.

Новый собственник переплатил за НТН, потому что это первый общенациональный канал, выставленный в Украине на продажу. Сейчас оживление царит только на рынке местных — локальных — каналов. Их покупают все, кто может. Это одна из основных тенденций 2007-2008 гг. Думаю, что многие из них попадут в руки к людям, у которых есть амбиции стать мэром.

Много ли потенциальных покупателей украинских каналов среди иностранных медиахолдингов?

— Образно говоря, каждый день кто-то приезжает.

Как изменится расстановка сил на рынке с приходом профильных инвесторов, к примеру, российской СТС Медиа или немецкой RTL?

— Главный менеджер СТС Александр Роднянский — акционер студии «1+1». Самые успешные программы и сериалы СТС сейчас можно увидеть на «1+1». Позиции канала могут ослабнуть, если россияне перестанут продавать свой продукт «1+1». RTL не сможет кардинально повлиять на позиции нынешних лидеров украинского телепространства. Группа работает в России, где она владеет пакетом акций РЕН ТВ. Но немецкая компетенция в России сработала. И российский, и украинский рынки намного конкурентнее, чем рынок во Франции или Германии. Во Франции, к примеру, всего 5 национальных каналов. В Украине их 15.

Насколько перспективен рынок кабельных каналов?

— Сейчас кабельных каналов появляется очень много. Пока этот бизнес напоминает огромную набережную, где торгуют шашлыками. Чтобы войти в этот бизнес, нужны лишь $2-3 млн. Такие инвестиции по карману многим предпринимателям. Продать же актив они смогут уже за $10 млн. Это очень выгодные условия. Такие каналы требуют небольших затрат. К примеру, для музыкального канала достаточно $50 тыс. в месяц. Если учесть доходы от рекламы, хорошую работу со спонсорами, то такой канал может быть успешным и в первый год запуска.

Что будут смотреть зрители через 5 лет?

— Мне кажется, что в Украине ничего особенно не изменится. Телевидение — это инертный бизнес. Здесь не происходит каких-то неожиданных и быстрых перестановок. Конечно, канал из второго эшелона, к примеру, может вырваться в лидеры. Но сможет ли он наполнить эфир качественным продуктом. В России ТНТ сейчас опережает СТС. Еще год назад, когда рейтинги СТС-сериала «Не родись красивой» зашкаливали, никто этого не мог предположить. На СТС больше нет таких проектов, зато на ТНТ есть суперпопулярное реалити-шоу «Дом 2» и сериал «Счастливы вместе».

Украинское телевидение, скорее всего, останется таким же, как сейчас. По-прежнему каналы будут предлагать много российских программ. В России больше денег, и местные каналы делают более качественные сериалы, чем мы. Некоторым собственникам придется принимать непопулярные решения и создавать тематические магазины. Не могут все каналы работать по классической схеме — для всей семьи. Телеканалы должны более четко определить свою аудиторию.

Изменится ли структура доходов телеканалов?

— Нет. Основным источником заработков для наших каналов всегда будет реклама. На втором месте — спонсорство. На третьем — продажа собственного программного продукта. Все зависит от выбора бизнес-модели. Когда-то считалось, что нужно быть мастером на все руки. Есть менеджеры, желающие быть и директором канала, и директором производства. Но рано или поздно рынок придет к специализации: будут люди, делающие качественное телевизионное шоу, и будут специалисты, качественно компонующие контент.

Ирина Лысенко, глава правления ЗАО «Новый канал»

Какие основные тенденции рынка ТВ-рекламы?

— Каналы с каждым годом все четче позиционируются. Соответственно, рынок становится более понятным для рекламодателей. Теперь они знают, что, к примеру, среди зрителей Интера и СТБ преобладают женщины, экономически активная молодежь смотрит Новый канал, а среди зрителей ICTV больше мужчин (от 25 лет и старше). Это удобно, поскольку продукт, который они выводят на рынок, ориентирован на определенную целевую аудиторию. Грамотно размещая рекламу, рекламодатель может не переплачивать за целевую аудиторию, которая вряд ли заинтересуется его товаром. Соответственно распределяются и рекламные бюджеты между каналами.

В эфире Нового канала стало больше программ собственного производства. Это тенденция рынка?

— Нам приходится много программ снимать своими силами, поскольку у нас достаточно обособленное позиционирование и сложно найти на рынке продукт, который нам подходит. Скажем, у Интера есть каналы-аналоги, поэтому он может покупать контент как у Warner, так и у РТР. То же можно сказать о канале «1+1». Его партнер — российский СТС, с которым они обмениваются программами. Нам же продукты, к примеру, ОРТ и РТР чаще всего не подходят по позиционированию. Мы сотрудничаем с СТС, но закупаем у них лишь небольшую часть от необходимого объема, поскольку, как я уже говорила, у них есть договоренности с «1+1». Кое-что покупаем у ТНТ.

Во сколько обходится производство программ по западным лицензиям?

— Если сравнивать с собственным производством, то разница в стоимости зависит только от цены лицензии. Чем масштабнее шоу, тем цена лицензии выше. В целом она варьируется от нескольких сотен долларов до нескольких десятков тысяч.

Что выгоднее телеканалам — производство собственного продукта или покупка иностранных программ?

— В стратегической перспективе, конечно, выгоднее собственное производство. Во-первых, потому что в таком случае канал не зависит от иностранных программ, инфляции и конкуренции, из-за которой стоимость продукта могут неожиданно «взвинтить». Собственное производство хорошо тем, что можно создавать программу под свой канал. Еще есть один важный аспект: если на собственное производство оформлены права, этот продукт можно потом продавать другим каналам.

Планирует ли Новый производить телепрограммы на продажу?

— Пока не планируем. Но в будущем, возможно, продукт собственного производства будем реализовывать на внешнем рынке.

Новый, СТБ и ICTV принадлежат одному собственнику. Закупка программных продуктов для этих каналов централизованная?

— Это зависит от конкретной ситуации. Есть пакеты, покупку которых мы обсуждаем совместно. Что-то приобретаем отдельно. Кстати, чтобы предотвратить катастрофический рост цен, совместная покупка обсуждается не только с СТБ и ICTV, но и с конкурирующими каналами.

Насколько выросли затраты телеканалов на контент?

— За последний год телепродукт очень сильно подорожал. Для каналов рост цен — большая проблема. Стоимость повышают как студии-мейджоры (Warner Bros, Sony Pictures, Walt Disney), так и дистрибьюторские компании. При покупке напрямую у западных студий заключается out poot deal — договор на 2-3, а то и на 5 лет. В нем прописана стоимость и предусмотрен 5-10% рост цен на каждый год. Украинские и российские дистрибьюторы повышают цены еще больше. Связано это с усилением конкуренции на украинском телерынке. У нас появилось несколько небольших, но достаточно платежеспособных телеканалов, которые сначала по незнанию или из желания завоевать рынок сами повышали цену на закупаемый продукт. Некоторые дистрибьюторы решили: если небольшие каналы платят много, то почему бы не требовать аналогичные суммы со всех заказчиков. Еще пару лет назад за $40-50 тыс. можно было купить блокбастер или «серьезное» кино. Сейчас это цена проходного фильма, который идет в пакете с основной картиной.

Различные исследования показывают, что мировая телеаудитория постепенно сокращается. Каналы готовы к оттоку зрителей?

— Думаю, постепенно будет меняться, может быть, даже не вкус телезрителей, а вообще подход к развлечениям. Да, действительно, исследования показывают, что люди стали меньше смотреть телевизор, они ищут иных развлечений. Повысился уровень благосостояния, люди имеют возможность путешествовать, активно проводить свой досуг. Они охотнее ходят в кинотеатры. Кроме того, сейчас многие смотрят программы, фильмы через интернет, с помощью мобильного телевидения. Европейцы пользуются интернет-телевидением. Среди молодежи популярны сервисы, позволяющие скачивать клипы на сотовые телефоны и карманные компьютеры. Происходит отток зрителей от телеэкрана, и каналы понимают, что удержать аудиторию смогут не за счет перепрограммирования, а за счет альтернативных услуг. Но все же телепредпочтения в будущем сильно не поменяются, люди по-прежнему будут искать развлечений, только более качественных.