Бізнес

Економіка

Операция «Антикризис». Самый надежный инструмент сбережения средств во время кризиса

Самые надежные инструменты сбережения средств во время кризиса — инвестиции в госактивы: ОВГЗ и акции госкомпаний. Однако вложения лучше диверсифицировать за счет гривневых депозитов и облигаций пищевых предприятий. По мнению многих аналитиков, при возникновении финансовых проблем у правительства Украины, Запад поддержит страну крупными кредитами.

Государственная гарантия

Сергей Власенко, владелец крупной компании, намерен в следующем году потратить на покупку государственных облигаций более 500 тыс. грн. Он считает, что в нынешних условиях облигации внутреннего госзайма (ОВГЗ) наименее рискованный инструмент, поскольку доход по ним гарантирован правительством. «Вероятность дефолта по ОВГЗ очень низкая», — одобряет выбор предпринимателя Александр Печерицын, начальник отдела анализа финансовых рынков ИНГ Банка Украина. По мнению многих аналитиков, при возникновении финансовых проблем у правительства Украины, Запад поддержит страну крупными кредитами.

Доходность ОВГЗ сейчас

довольно высокая: 15,6% годовых (еще год назад Минфин продавал госбумаги с

процентной ставкой 6,5–7%). На вторичном рынке они торгуются еще дороже:

20–22%.

Доходность ОВГЗ сейчас

довольно высокая: 15,6% годовых (еще год назад Минфин продавал госбумаги с

процентной ставкой 6,5–7%). На вторичном рынке они торгуются еще дороже:

20–22%.

Недавно Нацбанк выступил с инициативой выпустить депозитные сертификаты, доступные населению. В Украине доверие к НБУ значительно выше, чем к любому другому банку, поэтому такие сертификаты в случае их появления на рынке будут пользоваться большим спросом. Высокий потенциальный спрос на депозитные сертификаты НБУ выгоден для их держателей — бумаги будут высоколиквидны, то есть при необходимости их можно будет легко продать на вторичном рынке и получить свои деньги обратно. Доходность государственных депозитных сертификатов, скорее всего, будет лишь на 2–3 п. п. ниже среднего процента по банковским депсертификатам, проценты по которым составляют 13–15%.

Сложный процент

Последние пять лет банковские депозиты в Украине считались довольно надежным инструментом: граждане страны доверяли финучреждениям и активно несли деньги, ведь с 1999 года, после краха банка «Украина», крупных банкротств в отечественной банковской системе не было. Однако осенью-2008 доверие населения к банкам подорвала история с Проминвестбанком.

Аналитики не исключают сразу нескольких дефолтов отечественных банков в следующем году. В 2009-м многие финучреждения должны выплатить большие суммы по еврооблигациям и синдицированным кредитам. Зарубежные займы будут недоступны большинству отечественных банков еще как минимум в течение полугода. На внутреннем рынке по-прежнему царит кризис недоверия: банки, если и одалживают друг другу, то под очень высокие проценты. Тем не менее финансовые консультанты считают, что крупным системным финучреждениям (из первой двадцатки рейтинга НБУ по активам) можно доверять: регулятор в обмен на крупный кредит МВФ обязался рефинансировать банки с уставным капиталом не менее 500 млн грн, зарегистрированных в форме ОАО.

С ростом рисков в банковской системе в этом году увеличились ставки по депозитам. По данным компании «Простобанк Консалтинг», средняя ставка по вкладам для физлиц в начале декабря достигала 17,45% (в гривне) и 11,38% (в инвалюте): с мая 2008-го ставки по депозитам в украинских банках стабильно растут в среднем на 0,1–0,5 п. п. в месяц. Например, в марте максимальная процентная ставка по депозитам в нацвалюте составляла 16%, но уже в ноябре некоторые финучреждения предлагали гривневые вклады с доходностью 24%. Ставки по валютным депозитам в отдельных банках сегодня достигают 18% годовых (9–10% год назад). Эксперты не исключают, что доходность депозитов и дальше будет расти: в условиях финансового кризиса деньги физлиц и компаний остаются для банков единственным источником средств для пополнения пассивов. Поэтому не исключено, что в 2009-м доходность депозитов в отдельных финучреждениях достигнет 30%.

Финансовые консультанты, как и в докризисный период, рекомендуют хранить деньги в разных валютах. Классический вариант: доллар (30%), евро (30%), гривня (40%). Впрочем, если сейчас инвестор хранит довольно крупную сумму на депозите в гривне, то конвертировать деньги в евро и доллары сейчас нет смысла — в следующем году, по прогнозам аналитиков, рыночный курс нацвалюты будет колебаться в пределах 7,0–7,5 UAH/USD (сейчас — 7,3–7,5 UAH/USD). Поэтому выгоднее даже поменять евро и доллары на гривню и положить деньги на депозит в нацвалюте под высокие проценты — до 24% годовых в небольших банках, 17–22% — в крупных. Инфляция в 2009 году, по разным оценкам, составит 15–17%, то есть вкладчик небольшого банка, принимающий риск банкротства, в конце 2009-го получит чистую прибыль на уровне 7–9% годовых, тогда как инвестор крупного финучреждения — 2–5%.

Депозитные сертификаты банков ненамного надежнее банковских вкладов, однако в отличие от срочных депозитов позволяют вернуть деньги до истечения срока действия сертификата: бумагу можно перепродать. При этом ставки по депозитным сертификатам всего на 1–2 п. п. ниже, чем по срочным вкладам.

Жди — деньги вернутся

Тем, кто готов вложить средства на долгий период — год-два, инвестаналитики рекомендуют купить акции, большинство из которых подешевели с начала 2008-го в несколько раз. «Если срок инвестирования составляет 1,5–2 года, акции — очень хороший вариант сбережения средств, цены на фондовом рынке сейчас весьма привлекательные», — советует Андрей Золотухин, управляющий директор КУА «Драгон Эссет Менеджмент».

Покупателю акций придется запастись терпением — по прогнозам аналитиков, в течение всего 2009 года украинский рынок акций будет на дне, активизация торгов и стабильный рост котировок начнутся только в 2010-м, поскольку весь следующий год на мировом фондовом рынке будет бушевать кризис. По этой причине инвестаналитики рекомендуют инвесторам запастись терпением до весны—лета 2009-го (когда акции будут стоить еще дешевле, чем сейчас), ведь им придется меньше ждать выхода в плюс.

Аналитики советуют покупать акции тех секторов экономики, которые больше остальных пострадают от экономического кризиса, однако по его окончании первыми восстанут из пепла. В первую очередь к таким секторам относятся металлургический и химический: вместе с ослаблением мирового кризиса (по прогнозам МВФ — в 2011 году) цены на их продукцию на мировом рынке пойдут вверх, мет- и химкомпании существенно нарастят объемы производства и экспорта за рубеж, доходы предприятий увеличатся.

Еще одна возможность обезопасить средства от обесценивая во время кризиса — купить акции компаний, стабильно выплачивающих дивиденды. В Украине к таким компаниям в основном относятся государственные предприятия (по закону обязаны направлять на выплату дивидендов 15% прибыли). «В следующем году дивиденды могут выплатить энергокомпании — например, Центрэнерго, Западэнерго, Днепрэнерго. По итогам 2008 года они, скорее всего, будут в плюсе. Правда, больших дивидендов на акции энергокомпаний ожидать не стоит», — рассуждает Евгений Дубогрыз, аналитик ИК Phoenix Capital.

Вероятно, некоторые олигархи попытаются обналичить деньги, выплатив дивиденды, в том числе чтобы перенаправить средства на те предприятия, которые больше других нуждаются в финансовой подпитке. Причем крупный бизнес будет изымать прибыль преимущественно из тех компаний, количество акций в свободном обращении которых невелико. «Например, free-float (доля бумаг в свободном обращении) Северного и Центрального ГОКов, входящих в группу SCM Рината Ахметова, менее 1%, а Южного Гока (Евраз Груп) — чуть больше 2%. При этом за последние годы ГОКи не платили дивиденды, накопив большие суммы нераспределенной прибыли. Возможно, в следующем году Ринат Ахметов попытается вывести деньги с этих предприятий», — говорит Евгений Дубогрыз. Причем, несмотря на низкий free-float, купить акции компаний украинских олигархов не проблема — сегодня на фондовом рынке предложение превышает спрос.

Корпоративные облигации в

условиях экономического кризиса — ненадежный инструмент сбережения средств.

Многие украинские компании сегодня испытывают проблемы с ликвидностью, а потому

могут не расплатиться по выпущенным облигациям. Например, компания

«Киевмедпрепарат» недавно  не смогла погасить облигации, предложенные к оферте.

Аналитики не исключают в следующем году череду корпоративных дефолтов, поэтому

советуют вкладывать в бонды небольшие суммы.

не смогла погасить облигации, предложенные к оферте.

Аналитики не исключают в следующем году череду корпоративных дефолтов, поэтому

советуют вкладывать в бонды небольшие суммы.

Аргумент в пользу покупки облигаций компаний — их дешевизна (сейчас многие бумаги продаются с дисконтом, то есть дешевле номинальной стоимости). При этом процентные ставки достигают 30% годовых. Александр Печерицын считает, что из всех облигаций на украинском рынке более-менее надежные — бонды компаний пищевого сектора: их продукция даже в условиях кризиса будет пользоваться высоким спросом, поэтому стабильный доход у таких компаний гарантирован.

Золото и золотые депозиты в уходящем году пользуются большим спросом у граждан Украины, которые таким образом пытаются сохранить сбережения от высокой инфляции. Возможно, именно из-за ажиотажного спроса на драгметалл сегодня золото сложно назвать надежным (то есть стабильно растущим инструментом): котировки на него постоянно меняются, причем существенно. С октября по декабрь 2008-го официальный курс золота в Украине варьировался от 36,15 тыс. грн за 10 тройских унций до 56,8 тыс. грн (исторический максимум, зафиксированный 2 декабря). Причем аналитики предсказывают откат котировок в ближайшем будущем из-за переоцененности драгметалла: к январю банковское золото на украинском рынке подешевеет до 46–48 тыс. грн за 10 тройских унций (то есть уровня лета-2008). Кроме того, в 2008-м в отечественных банках резко выросли спреды (разница на покупку и продажу золота): сейчас продать металл можно минимум на 20% дешевле цены покупки. Вкладывать деньги в золотые депозиты бессмысленно, считают аналитики — проценты по вкладам мизерные (4–6%) и не перекроют убытки инвестора, если желтый металл резко подешевеет.

Однако при долгосрочных инвестициях (на 5–7 лет, а то и дольше) золото может помочь инвестору сохранить капитал. Финансовые консультанты советуют дождаться падения стоимости драгметалла (желательно до октябрьского, минимального за этот год уровня — 36–38 тыс. грн за 10 тр. унций), купить слитки и держать их несколько лет — вплоть до окончания финансового кризиса и подъема мировых фондовых рынков. В этом случае золото в начале подъема мировой экономики, возможно, даже немного подешевеет по сравнению с котировками незадолго до окончания кризиса, поскольку западные инвесторы перенаправят деньги из вложений в драгметалл в ценные бумаги. Но в долгосрочной перспективе драгметалл продолжит дорожать, так как объемы его запасов в мире постепенно истощаются, при этом стоимость добычи растет.

Финансовые и экономические кризисы всегда сопровождаются падением цен на недвижимость. Однако с восстановлением экономики квадратные метры снова дорожают. Поэтому кризис — горячая пора для спекулянтов, которые в это время скупают подешевевшее жилье.

В Украине цены на квадратные метры в октябре—ноябре снизились на 5—10% (без учета скидок). В следующем году недвижимость может подешеветь на 30–40%. Обвалу цен будут способствовать дальнейшее замораживание банками ипотечных программ и увеличение доли проблемных кредитов. При росте безработицы и снижении зарплат объем неплатежей по ипотеке увеличится, в результате финучреждения будут вынуждены распродавать залоговое имущество по бросовым ценам.

Тем, кто намерен инвестировать в подешевевшие квадратные метры, аналитики советуют дождаться максимального падения цен. Время «Ч» наступит приблизительно в августе—сентябре 2009 года.

Прямая инвестиций

Еще один способ антикризисных сбережений — прямые инвестиции. В условиях дефицита ликвидности собственники многих фирм и предприятий готовы продать инвестору часть своего бизнеса за сумму, намного меньшую, чем в условиях экономического роста. Инвесторам рекомендуется обратить внимание на те отрасли и компании, которые в 2009-м меньше других пострадают от кризиса. «При экономической рецессии будут процветать компании-производители товаров с низкой эластичностью спроса (спрос на них не меняется в зависимости от падения доходов населения)», — уверен Ильдар Газизуллин, старший экономист Международного центра перспективных исследований. То есть сейчас одни из самых привлекательных объектов для инвестиций — компании, торгующие дешевыми товарами народного потребления. С приходом экономической рецессии в Украине разрыв между богатыми и бедными увеличится, часть представителей среднего класса перекочует в разряд малообеспеченных. Населению придется значительно экономить в следующем году, поэтому дешевые продукты питания, услуги недорогих точек общепита, недорогая одежда (или даже second hand) будут пользоваться высоким спросом. Инвестиционно привлекательными секторами экономики аналитики также называют фармацевтику, энергетику и пищевую промышленность, которые даже в период кризиса, скоре всего, будут расти.

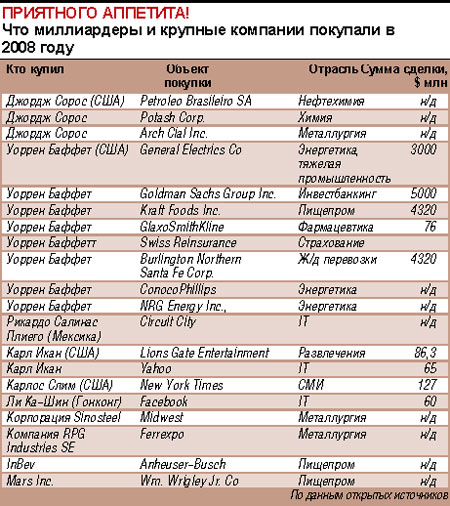

Делай как я

Как самые успешные спекулянты зарабатывают на кризисах

Уоррен БАФФЕТ

Уоррен БАФФЕТ

«Плохие новости — лучший друг инвестора, поскольку позволяют очень дешево купить кусочек будущего Америки», — считает миллиардер. В 1973–1974 гг. во время энергетического кризиса индекс Dow-Jones упал на 45%. Предприимчивый Уоррен Баффет дождался, пока акции газеты Washington Post подешевеют до уровня $6,37 за акцию (в 4 раза меньше их стоимости еще годом ранее) и купил крупный пакет акций издания — инвестиция обошлась Баффету в $10 млн. Его внимание привлекла не дешевизна ценных бумаг, а сплоченность и профессионализм сотрудников газеты. К 1993 году рыночная стоимость пакета акций Washington Post, принадлежавшая Баффету, достигла $400 млн. В 1999-м газетные бумаги инвестора стоили уже $960 млн. Уоррен Баффет уверен, что во время кризиса инвестировать не только можно, но и нужно.

Джордж СОРОС

Джордж СОРОС

Наиболее перспективными сейчас инвестициями Джордж Сорос считает вложения в акции сырьевых компаний. В III квартале 2008 года хедж-фонд Soros Fund Management LLC удвоил свою долю в концерне Petroleo Brasileiro SA (только за III квартал 2008-го бразильская компания потеряла 38% своей стоимости). Soros Fund Management также наращивает инвестиции в акции других сырьевых предприятий. Недавно Сорос прикупил акции производителя удобрений Potash Corp. и угледобывающей компании Arch Cial Inc.

Кстати

Несладкая жизнь

По мнению западных аналитиков, в 2009-м резко вырастет спрос на сладости: населению планеты придется «заедать» шоколадом и конфетами свои проблемы во время кризиса. Эксперты Commerzbank AG считают, что глобальные рецессия и рост безработицы приведут к увеличению спроса на шоколад и какао-бобы в среднем на 22% в зависимости рынка. «Сейчас все вращается вокруг маленьких радостей: если человек не может позволить себе пообедать в ресторане, он купит плитку шоколада», — утверждает аналитик Commerzbank Ойген Вайнберг. Спрос на сладости в трудные времена помогает кондитерам нарастить прибыль. Например, ведущая шоколадная компания США Hershey Co. увеличила продажи в III квартале 2008 года на 6,4%. «Какао — один из немногих сырьевых товаров, которые практически не испытывают негативного влияния рецессии», — отмечает Ойген Вайнберг.

Оценка материала:

Операция «Антикризис». Самый надежный инструмент сбережения средств во время кризиса05.12.2008