Життя та Стиль

Особисті фінанси

Капитальная гарантия: кто из украинских банков выстоит в случае второй волны кризиса

Журнал «Личный счет» провел круглый стол на тему «Стабильность банковской системы. Как вернуть доверие населения к финансовым учреждениям?»

Вкратце его результаты таковы. Во-первых, иммунитет к кризисным явлениям у банков с зарубежным капиталом намного сильнее, чем у «родных» финансовых учреждений с туманными перспективами. Во-вторых, в этом году еще около 40-ка банков могут прекратить свою деятельность. В-третьих, уход «слабаков» не приведет к эффекту домино и системным проблемам в финансовом секторе. И, в-четвертых, чтобы выжить, банки вынуждены кредитовать.

Действующие лица

БАНКИРЫ

НЕЗАВИСИМЫЕ ЭКСПЕРТЫ

РЕДАКЦИЯ

Вторая волна кризиса в банковской системе

Редакция: Какова вероятность очередной волны кризиса в банковской системе? Судя по данным международных рейтинговых агентств, доля плохих кредитов растет и достигает 50% всех выданных средств. Иными словами, суммарный капитал банков уже не нулевой, а отрицательный. Примечательно, что о возможном кризисе говорит даже Цетробанк РФ, полагающий, что российские банки могут столкнуться с большими проблемами. Повод для его опасений – показатель рентабельности активов, не превышающий 1%, что является в международной практике одним из предвестников будущих неприятностей. Учитывая, что у нас схожая ситуация, под ударом находятся и украинские банки. Как вы считаете, худшее позади, или все-таки нас ждут новые испытания?

Елена Франковская: Банковской системе будет сложно, но мы надеемся, что стабильность будет сохранена. Очень многое зависит от международных рынков, ведь наша банковская система очень чутко реагирует на мировые тенденции. В тоже время наступившая после президентских выборов политическая определенность и возрождающееся доверие к банкам позволят с оптимизмом смотреть в будущее.

Ирина Киреева: Считаю, что худшее позади. Если до кризиса в Украине было 53 банка с иностранным капиталом, из которых 18 со 100% иностранным капиталом, то и на сегодняшний день их кол-во осталось неизменным. Это говорит о том, что западные инвесторы все еще верят в Украину и не собираются выводить капитал из нашей страны.

Кроме того, мы наблюдаем тенденцию восстановления доверия со стороны вкладчиков. Если раньше наши клиенты предпочитали хранить средства на текущих счетах, то сейчас они отдают предпочтение срочным депозитам, тем самым подтверждая свое доверие к банковской системе.

Станислав Дубко: Исходя из данных нашего агентства, мы не видим предпосылок для второй масштабной волны кризиса. Наиболее сложный период был в IV кв. 2008 – II кв. 2009 г., когда происходил массовый отток вкладов. Тогда банки потеряли четверть средств населения в гривне и столько же в валюте. Любая негативная новость, будь то введение временной администрации в банк или понижение рейтингов по международной шкале, мгновенно отражалась на настроениях клиентов. При этом далеко не все понимали, что международные рейтинги банков изменяются автоматически вслед за понижением суверенного кредитного рейтинга Украины, и это не обязательно свидетельствует о снижении надежности банка на внутреннем рынке. Соответственно, клиенты банков получали противоречивую информацию, на основе которой принимали неверные решения.

Тем не менее, в 2009 г. мы отметили 15% рост депозитных вкладов в банках, не побоявшихся раскрыть данные о своем финансовом положении и об уровне своих рейтингов депозитов, в то время как банковская система в целом потеряла 2% объема депозитов физических лиц.

Виталий Воротников: Могу сказать не лукавя, что все инвесторы заинтересованы в развитии своего бизнеса в Украине. Ведь рынок банковских услуг находится в зачаточном состоянии. Речь не только о депозитах и кредитовании населения, но и об услугах, предназначенных для крупных предприятий, малого и среднего бизнеса. Все это мотивирует собственников и акционеров банков наращивать бизнес в Украине ближайшие 5-10 лет.

Вы говорите о высокой доле проблемных кредитов. У одних банков эта цифра близка к 35%, у других давно превысила 50%. Что с этим делать – болезненный вопрос. Причем не только для банковской системы, но и судебной, законодательной власти. Не секрет, что нынешняя судебная система лишь усугубляет положение банков. Действуя строго по закону, можно лишь через полгода добиться взыскания на залог несостоятельного должника. Да и то, если судебный процесс не затянется.

Редакция: То есть отрицательный капитал будет только увеличиваться?

Виталий Воротников: Капитализации банков с иностранным капиталом не такая уж серьезная проблема. Иностранные банки получают рефинансирование у материнских компаний, балансируя между показателями ликвидности и капитализации. В тоже время у украинских банков такой возможности нет. Стоит отметить, что завести и зарегистрировать капитал в Украине – вот реальная проблема (реальные сроки с момента перечисления средств материнским банком до регистрации от 5-ти до 9-ти месяцев!). С одной стороны, мы говорим, что недостаточно капитала, а, с другой, бюрократические процедуры не дают банкам их быстро нарастить. Эту проблему и предстоит решить банкирам в ближайшее время. Многое в этом зависит и от регулятора, и от ГКЦБФР.

Но главное, что повлияет на стабилизацию системы, – возможность кредитовать по более низким ставкам, чем сейчас. Чтобы обслуживать кредит по нынешним ставкам, составляющим около 30% годовых, заемщик должен зарабатывать не менее $3,5 тыс. Но таких клиентов очень мало.

Ирина Киреева: Такие высокие кредитные ставки объясняются дорогими ресурсами, что, в свою очередь, вызвано недоверием населения к банкам. Ведь чтобы привлечь средства вкладчиков во время кризиса, банки вынуждены были предлагать завышенные ставки по депозитам. Кроме этого, почти все ресурсы привлекались с внутреннего рынка. Но уже сейчас наметилась тенденция снижения ставок. Вскоре начнут дешеветь и кредиты. Думаю, что в 2011 г. процентные ставки по ипотечным кредитам достигнут уровня 15% годовых.

Редакция: Существует мнение, что как только в кредитных портфелях банков появится 15% плохих кредитов, начнутся необратимые процессы с плачевным результатом. Сейчас же эта цифра в два или три раза больше. И достаточно краха одного крупного банка, чтобы вызвать очередную волну банкротств.

Елена Франковская: Важно понимать, что капитал с рынка не ушел. Банки с иностранным капиталом за время кризиса проделали колоссальную работу, в том числе вложив огромные деньги в свое развитие.

Будет ли еще хуже банкам, у которых сегодня складывается критическая ситуация? Да, будет хуже. Мы предполагаем, что около 40 банков будут испытывать трудности до конца года. Думаю, что у пессимистических прогнозов есть основания и могут произойти еще несколько неприятных событий на рынке. Но устойчивость всей системы не вызывает сомнений.

Редакция: Вы сказали, что трудности испытывают около 40-ка банков. Кто входит в «черных список»? Это крупные или мелкие банки, с украинскими корнями или иностранными…

Елена Франковская: Я не хочу разделять банки по структуре собственности и принадлежности их акционеров к разным странам. Могу лишь сказать, что это финансовые учреждения, которые не в состоянии выполнить два условия. Первое – провести программу стабилизации, максимально точно оценив качество своих активов. Второе – найти источники поддержки ликвидности.

Сейчас начался прирост депозитов в банковской системе, а это значит, что появились деньги и та ликвидность, благодаря которой многие смогут выстоять. Но тот, кто сейчас не сможет получить средства клиентов и улучшить свои активы, уйдет с рынка.

Редакция: Вопрос в том, какие банки окажутся неплатежеспособными? Одно дело – банкротство мелкого банка, другое – уход с рынка гиганта. И тогда возрождающееся доверие населения сменится паникой.

Виталий Воротников: МВФ прогнозирует крах 60 банков, «Кредит-рейтинг» – 40. Думаю, истина посредине. Но у вкладчиков риск невелик. Во-первых, существует Фонд гарантирования вкладов физлиц, возмещающий депозиты на сумму до 150 тыс. грн. Во-вторых, сколько бы банков не рухнуло, система, в любом случае, устоит.

Каскадного краха банковских учреждений не было ни в одной стране за все время кризиса. Не думаю, что по принципу домино обрушится вся система. В тоже время многое зависит от сроков возобновления кредитования. Сейчас время играет против банковской системы и всей экономики. Чем больше мы будем думать, тем быстрее умрем. Банк все-таки – учреждение, созданное для кредитования.

Елена Франковская: Сложный вопрос, кто кого положил на лопатки – банки население или наоборот. Это все равно, что спорить, что первым появилось – курица или яйцо. Сейчас наш банк притормозил ипотечное кредитование. Но ипотечный портфель, сформированный до кризиса, продолжает нас кормить. На данный момент реструктуризировано лишь 26% ипотечного портфеля.

Между тем банк ни на секунду не останавливал кредитование клиентов по другим программам. В прошлом году выдали потребительских кредитов на сумму более 300 млн. грн. В 2010-ом будет предоставлено еще больше.

Согласна, что сейчас трудно найти клиента с высоким и стабильным доходом, как хотят банкиры. Поэтому на рынке потребительского кредитования осталось всего 3-4 игрока. Но именно они и станут тем толчком, благодаря которому произойдет оживление на рынке.

Редакция: Вполне возможно, что некоторые банки смогли идеально выстроить отношения с заемщиками и не испытывают больших проблем с обслуживанием выданных кредитов. Но если говорить в целом о банковской системе, то картина получается иная. К нам в редакцию очень часто обращаются за помощью люди из очень маленьких городков, получившие несколько кредитов на суммы свыше $100 тыс. Как можно было потратить такие деньги в райцентрах и как банки могли выдавать такие астрономические суммы? Я не представляю, как заемщикам и банкирам выйти из этой абсолютно патовой ситуации.

Ирина Киреева: Поверьте, месяц назад таких проблемных кредитов было не меньше, чем сейчас. Но сегодня банки более консервативно подходят к анализу проблемной задолженности и наращивают резервы, тем самым повышая свой запас прочности. Более того, многие проблемные заемщики готовы сотрудничать с банками и реструктуризировать свои кредиты, хотя еще совсем недавно готовы были расстаться с заложенным имуществом. У людей появилась надежда, что через год-два их финансовое положение улучшится, имущество подорожает, и они смогут выполнить взятые на себя обязательства.

Елена Франковская: Многие заемщики поняли, что, не обслуживая кредит, они не смогут получить новую ссуду в будущем. Поэтому лучше поднапрячься и рассчитаться. Ведь сейчас ипотечные кредиты в гривне безумно дорогие. И мы не надеемся на возобновление кредитования на покупку жилья в ближайшие пять лет.

Длинных ресурсов в гривне не будет еще очень долго. Требуется время, чтобы снизились ставки по кредитам, чтобы мы могли кредитовать в национальной валюте. Ведь ресурсы в гривне банку обходятся значительно дороже, чем долларовые. Поэтому долгосрочное кредитование в гривне пока невозможно.

Виталий Воротников: Справедливости ради, следует отметить, что у нас никогда не было долгосрочных ресурсов. Депозиты привлекались максимум на год-два. Источником фондирования всегда выступали ресурсы акционеров. И если у них есть долгосрочная стратегия, тогда такому банку ничто не грозит.

Пока же средства населения не могут заменить акционерный капитал. Люди по-прежнему предпочитают хранить деньги в долларах, а не в гривне. Кроме нас, в Европе так поступают поляки, прибалты, белорусы и россияне.

В тоже время Нацбанк стимулирует обратный процесс, пытаясь повысить спрос на гривну. Но пока его инициативы не принесли существенных результатов.

Острова стабильности – госбанки и банки с иностранным капиталом

Редакция: Судя по данным различных рейтингов, лучше всех себя чувствуют госбанки и банки с иностранным капиталом. Значит ли это, что будущее украинских банковских учреждений выглядит весьма туманным?

Виталий Воротников: Конечно. Ведь у «иностранцев» есть богатые «родители». Материнская структура способна принять убытки, понесенные дочкой. Тогда как банки с украинскими собственниками такой возможности лишены.

Я согласен с коллегой, что временная администрация побывает в еще очень многих банках. Увы, это вынужденная мера.

Елена Франковская: Неважно, сколько банков еще пройдет через «сито» кризиса. Одним из результатов этого естественного отбора станет консолидация банковского капитала через слияния, объединения и поглощения. Наш банк уже несколько раз выходил с инициативой покупки проблемных банков, в том числе и «Надра», и «Укрпромбанка». Но до сих пор не существует механизма оценки активов и пассивов приобретаемых банков. Именно по этой причине не состоялись сделки. Условно, мы считаем, что активы банка стоят 5%, а НБУ хочет их продать за 95%.

Редакция: Агентство «Кредит-рейтинг» тоже считает, что у украинских банков нет перспективы, и они либо умрут, либо их купят зарубежные финансовые учреждения?

Станислав Дубко: Сейчас многие банковские учреждения несут убытки. В таких условиях приверженность акционеров к дальнейшей поддержке банка, абсорбированию убытков, увеличению капитала, предоставлению дополнительного фондирования является решающей. Мы уже увидели, что банки с иностранным капиталом, как правило, получают серьезную поддержку от материнских структур. В то же время, принадлежность банка зарубежным акционерам не является панацеей, так как финансовые возможности и долгосрочная стратегия материнских структур относительно работы в Украине могут отличаться.

Что касается банков с украинским капиталом, здесь нужно понимать, что их собственники также по-разному чувствуют себя после кризиса. Как правило, государственные банки имеют наибольшие возможности с точки зрения наличия поддержки акционера. Все также стали свидетелями тому, что степень устойчивости финансового учреждения далеко не всегда связана с его размером и известностью бренда. Только глубокий финансовый анализ может дать ответ на вопрос о степени надежности банка. Именно поэтому мы считаем авантюрными попытки ранжирования банков по надежности с использованием только публичной информации.

Ирина Киреева: У украинских банков, безусловно, хорошие перспективы. Но финансовым учреждениям с иностранным капиталом намного проще. Во-первых, поддержка материнских структур с точки зрения финансирования. Во-вторых, ряд новых законодательных проектов, которые направлены на привлечение и поддержку иностранных инвесторов. Кроме того, благодаря тому, что арсенал финансовых инструментов у иностранных банков значительно шире, чем у украинских, им легче выполнять требования регулятора. Также, нельзя забывать о репутационном риске. Иностранные инвесторы, которые работают на международных рынках, никогда не допустят невыполнения обязательств перед вкладчиками.

Пути предотвращения дестабилизации банковской системы в будущем

Редакция: Да, но чтобы тенденция увеличения депозитов населения сохранилась, вкладчикам необходимы гарантии сохранности средств. Они должны понять, что банки вынесли уроки из кризиса и уже не повторится ситуация, как в 2008-2009 годах. Как они могут получить такой сигнал от банкиров? Что должны сделать банки?

Елена Франковская: Хочу выделить два важных условия сохранения стабильности банковской системы в будущем. Первое – консолидация усилий банков по изменению законодательства, направленного на защиту прав кредиторов и повышения финансовой культуры у потребителей банковских услуг. Второе – построение правильной модели риск-менеджмента и операционных процедур.

Редакция: Вам не кажется, что многие банки, пережившие кризис, через 2-3 года снова увлекутся внешними займами для агрессивного кредитования в Украине, не обращая внимания на доходы заемщиков, закрыв глаза на риски в надежде сорвать большой куш?

Елена Франковская: Думаю, что пережившие этот кризис банки не станут так упрощенно подходить к оценке рисков, как ранее. Собственно, некоторые финансовые учреждения сделали выводы еще до того, как начался кризис, что позволило им удержать долю плохих кредитов на низком уровне.

Редакция: Да, но всегда существует вероятность, что кто-то «войдет в азарт», особенно, когда экономическая ситуация начнет улучшаться. Может быть, нужно создать новое учреждение, контролирующее обслуживание банками своих клиентов, как делают в США?

Виталий Воротников: Американская банковская система в силу своей специфики слишком закредитована, что и спровоцировало кризис. В США получили огромные кредиты даже необеспеченные люди, не в силах расплатиться и за 50 лет. Можно обратить внимание на опыт других стран. Например, в Швеции для каждого гражданина работает ипотечная программа с момента его рождения. И когда он выходит на работу, половина его кредита уже погашена (социальные программы).

В тоже время объем кредитного портфеля украинских банков ничтожен по сравнению со средствами, накопленными населением. Еще раз повторюсь, что наша банковская система находится в зачаточном состоянии.

Станислав Дубко: Будущее банков во многом зависит от политики НБУ и от совершенствования законодательной среды. Очень важно, чтобы в банках появились долгосрочные ресурсы, тогда как сейчас те же вклады населения фактически являются депозитами до востребования.

Необходимо обеспечить эффективную работу кредитных бюро. Клиенты должны понимать, что плохая кредитная история навсегда закроет им доступ к средствам банков. Причем в бюро необходимо передавать данные не только о плохих заемщиках, но и о неплательщиках по другим обязательствам. Жаль, если все данные, полученные во время кризиса, не удастся объединить в единое целое и использовать в дальнейшем для более адекватной оценки рисков при кредитовании.

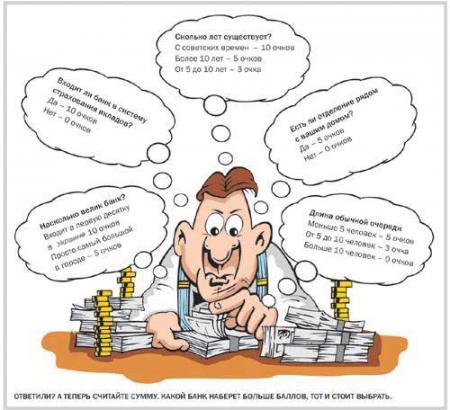

Следующий момент – необходимость повышения культуры использования кредитных рейтингов. Сейчас, когда большинство банков имеет кредитный рейтинг хотя бы от одного рейтингового агентства, важно научить население ими активно пользоваться для принятия взвешенных решений относительно надежности банка. Иначе будет очень сложно возродить доверие вкладчиков к отдельным банкам и к банковской системе как таковой.

Ирина Киреева: Этот кризис преподнес много уроков, показав те проблемы, с которыми мы не сталкивались до него. Проблемы существуют по очень многим направлениям, начиная с законодательной базы и заканчивая судебной системой. Я думаю, что формирование единого списка проблемных заемщиков станет основой для формирования нового механизма, способного существенно упростить управление активами и рисками в будущем.

Оценка материала:

Капитальная гарантия: кто из украинских банков выстоит в случае второй волны кризиса03.05.2010

Ирина Киреева, председатель правления Piraeus Bank

Ирина Киреева, председатель правления Piraeus Bank  Елена Франковская, директор по продажам, член правления Platinum Bank

Елена Франковская, директор по продажам, член правления Platinum Bank Виталий Воротников, заместитель председателя правления СЕБ Банка, руководитель розничного направления

Виталий Воротников, заместитель председателя правления СЕБ Банка, руководитель розничного направления Станислав Дубко, генеральный директор агентства «Кредит-Рейтинг»

Станислав Дубко, генеральный директор агентства «Кредит-Рейтинг» Дмитрий Гонгальский, главный редактор журнала «Личный счет»

Дмитрий Гонгальский, главный редактор журнала «Личный счет» Наталья Гамоля, заместитель главного редактора журнала «Личный счет»

Наталья Гамоля, заместитель главного редактора журнала «Личный счет»