Бізнес

Ринки та компанії

Фондовый рынок держится на вере в аналитиков

Украинский фондовый рынок обвалится, если инвесторы перестанут верить аналитикам. Треть украинских акций переоценена, однако они продолжают расти после выхода положительных аналитических отчетов.

«Акции

украинских компаний недооценены» — таков основной месседж большинства

аналитических обзоров отечественных компаний. Год назад аналитики ИК

«Конкорд Капитал» писали: «47% акций (33 украинских компаний),

анализируемых инвестбанком, Конкорд рекомендует покупать, 14% —

держать» (обзор Poltava Iron Ore, December 2006). Продавать аналитики

советовали всего 10% акций. В 2007 году количество положительных

рекомендаций по украинским компаниям практически не изменилось:

аналитики предлагают инвесторам покупать 46% анализируемых Конкордом

акций (37 компаний), 31% — держать (25) и только 9% — продавать (по

данным отчета Alchevsk Iron & Steel Note, November 2007).

Инвесткомпания Millennium Capital в феврале 2007 года рекомендовала

покупать 60% всех анализируемых инвестбанком акций, в октябре — 53%

(обзоры Ukrainian Monitor, February 2007, Ukrainian Monitor, October

2007).

«Акции

украинских компаний недооценены» — таков основной месседж большинства

аналитических обзоров отечественных компаний. Год назад аналитики ИК

«Конкорд Капитал» писали: «47% акций (33 украинских компаний),

анализируемых инвестбанком, Конкорд рекомендует покупать, 14% —

держать» (обзор Poltava Iron Ore, December 2006). Продавать аналитики

советовали всего 10% акций. В 2007 году количество положительных

рекомендаций по украинским компаниям практически не изменилось:

аналитики предлагают инвесторам покупать 46% анализируемых Конкордом

акций (37 компаний), 31% — держать (25) и только 9% — продавать (по

данным отчета Alchevsk Iron & Steel Note, November 2007).

Инвесткомпания Millennium Capital в феврале 2007 года рекомендовала

покупать 60% всех анализируемых инвестбанком акций, в октябре — 53%

(обзоры Ukrainian Monitor, February 2007, Ukrainian Monitor, October

2007).

Логика инвестбанкиров проста: за последние три года украинский фондовый рынок вырос в шесть раз, с начала этого года — на 130% (второй в мире показатель роста фондового рынка после Китая). За последние три года большинство акций украинских компаний пробило установленные аналитиками target-price (целевая или справедливая стоимость бумаги). Причина не только в заниженной стоимости украинских компаний — позитивные аналитические отчеты двигают рынок вверх, даже если рекомендация «покупать» не обоснованна, признают участники фондового рынка.

Мы ищем таланты

Согласно исследованию американских экономистов Эдмунда Филипса и Даниэлы Морсвик из Гарварда, выход аналитического отчета с рекомендацией «покупать» влияет на американские бумаги меньше, чем отчеты с рекомендациями «продавать». Рекомендуемые к приобретению акции вырастают в цене в среднем на 3% в течение следующих шести месяцев, к продаже — падают на 7%.

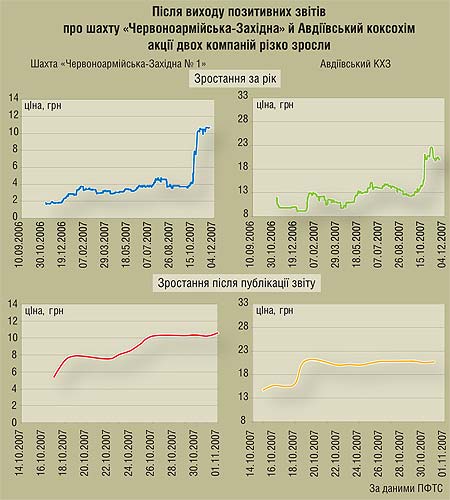

Украинский фондовый рынок реагирует на выпуск аналитических отчетов с точностью до наоборот. Рекомендация «продавать» редко приводит к снижению цены бумаги, а вот после появления рекомендации «покупать» акция может подорожать на 50% всего за пару дней. Например, 18 октября вышел отчет ИК «Конкорд Капитал» об Авдеевском коксохиме. Аналитики ИК рекомендовали покупать акции шахты, оценив потенциал роста (upside) в 100%. Публикация обзора спровоцировала рост бумаги на 35% в течение нескольких дней. Отчет по Шахте «Красноармейская-Западная №1» появился 24 октября (покупать, потенциал роста — 57%). С тех пор бумаги компании выросли на 100% (см. 100% в месяц).

100% в месяц

Подобные скачки цен в этом году наблюдались по акциям многих компаний. После появления летнего обзора ИК «Конкорд Капитал» резко выросло в цене машиностроительное предприятие «Азовобщемаш», подорожала компания «УкрАВТО» (оценивала ИК «Сократ»), растет Ясиновский коксохимический завод (отчет ИК UFC Capital в начале 2007 года).

Основная причина роста акций после публикаций инвестотчетов — популярность украинского фондового рынка за рубежом и доверие иностранных и местных инвесторов отечественным аналитикам. Доверяют инвесторы аналитикам по нескольким причинам. Инвестиционные идеи многих украинских специалистов позволили западным инвесторам заработать сотни процентов доходности за последние пару лет. Например, летом 2005 года, когда акции генерирующих компаний были не слишком популярны на фондовом рынке, специалисты ИК «Тройка Диалог Украина» рекомендовали покупать бумаги генкомпаний, посчитав их самыми недооцененными на рынке. Через два года украинская энергетика стала хитом на ПФТС, а инвесторы, поверившие прогнозам аналитиков, заработали за этот период 300-400% доходности.

Другая причина — доступ украинских аналитиков к эксклюзивной информации об украинском бизнесе и скупое аналитическое покрытие местных компаний западными инвестаналитиками. По данным исследовательского агентства Thomson Extel Surveys, лучшие инвестбанки по украинскому рынку — отечественные ИК «Конкорд Капитал», ИК Dragon Capital и российская ИК Renassaince Capital. Западные инвестбанки на нашем рынке — слабые игроки.

Однако отечественные фондовики предупреждают: не стоит безоговорочно верить прогнозам украинских аналитиков — многие специалисты допускают в отчетах серьезные ошибки. Самая типичная — завышение прогнозной стоимости продукции, объемов производства или издержек на анализируемом предприятии. В ежедневном комментарии ИК Millennium Capital от 31 октября аналитики предположили, что металлургический комбинат «Азовсталь» потребляет 525-580 млн куб. м газа в год. По данным компании «Метинвест Холдинг» (управляет Азовсталью), ежегодное потребление газа на предприятии составляет 1,2 млрд куб. м (в 2006 году). То есть аналитики существенно занизили прогнозную прибыль компании и завысили справедливую стоимость бумаг.

В октябрьском отчете одной из инвесткомпаний по Шахте «Красноармейская-Западная №1» предполагается рост цен на угольный концентрат с $85-100 до $115-120 за тонну, прогноз добычи угля в 2008 году — 8,5 млн т. По расчетам специалистов ИК, официальные доходы компании на следующий год — $817,1 млн (при переходе компании на прозрачную финансовую отчетность). По данным журнала «Голос Донбасса», выход концентрата из тонны угля составляет примерно 600 кг. Поэтому, добыв 8,5 млн т угля, после обогащения шахта получит всего 5,1-5,3 млн т концентрата и заработает максимум $640 млн, а не $817 млн.

На уровень целевой стоимости акций компании серьезно влияет выбор аналитиком зарубежных или местных компаний-аналогов. Согласно теории инвестиционного анализа, при сравнении стоимости компаний необходимо выбрать активы, максимально соответствующие по производственным показателям и структуре производства объекту оценки. Неправильный подбор аналогов может привести к неверной оценке бизнеса.

Например, в Украине действуют интегрированные металлургические комбинаты и разделенные заводы. Интегрированные комбинаты — это полный цикл производства: выпуск чугуна, выплавка стали, прокат. Разделенные заводы, например, Донецкий металлургический и Донецкий металлопрокатный, производят только прокат, получая сырье с других заводов, а Енакиевский меткомбинат, в отличие от заводов с полным циклом, не занимается выплавкой стали.

Предприятия с неполным производственным циклом, часто зависящие от связанных лиц (на которые выводится большая часть прибыли), стоят недорого. К таким компаниям применяют понижающие коэффициенты — минимум 20-30%. В октябрьском обзоре по металлургии одной из ведущих инвесткомпаний таргеты акций всех металлургических заводов оценены без применения понижающих коэффициентов. Вполне логично, что самыми недооцененными оказались Енакиевский метзавод (потенциал роста — 77,3%) и Донецкий металлопрокатный завод (52,5%). В итоге за неделю после выхода обзора ЕМЗ вырос в цене на 30%.

Часто аналитики предполагают наличие трансфертного ценообразования на предприятиях — продажа продукции по заниженным ценам аффилированным компаниям. Поэтому рассчитывают доходы заводов по двум сценариям: «отчетные» (в бухгалтерской отчетности) и «настоящие» (реальная выручка компании). О наличии трансфертного ценообразования в компаниях инвесторы могут только догадываться. Поэтому аналитики часто манипулируют этим термином: если «отчетных» доходов хватает только для рекомендации «срочно продавать», специалист может рассчитать «настоящие» доходы, таким образом существенно завысив будущую выручку. Например, в одном из аналитических отчетов целевая стоимость акций Шахты «Красноармейская Западная №1» ($2,5 за акцию) посчитана исходя из «настоящих» $817 млн.

Бывает, аналитики ошибаются в арифметических расчетах либо попросту путают числа. В обзоре металлургических украинских компаний средний мультипликатор Р/Е (капитализация к прибыли компании) на 2007 год рассчитан на уровне 12,73. При проверке мультипликаторов P/E для каждой из украинских металлургических компаний показатели не совпадают с приведенными в отчете (см. Ошибка резидента).

В обзоре UFC Capital по автомобилестроительной компании «УкрАВТО» от 12 октября 2007 года на первой странице отчета приведена целевая стоимость $247,3, тогда как при прогнозировании таргета (на 13 странице обзора, на которую инвестор редко обращает внимание) аналитик получил $204,12.

Иногда инвестспециалисты попросту не разбираются в экономических терминах. Например, в октябрьском обзоре «Стратегия. Украинский фондовый рынок: есть перспективы» инвесткомпании «Проспект Инвестментс» аналитики прогнозируют выручку Енакиевского метзавода в 2007 году на уровне 1,2 млрд, чистый доход — 900 млн. Согласно украинским стандартам бухгалтерской отчетности, чистый доход — это цена продукции без скидок и НДС (20%). Как правило, валовый доход превышает чистый на сумму НДС. Аналитики ИК «Проспект Инвестментс» спрогнозировали валовый доход на 30% (вместо 20%) выше чистого.

Рост вопреки

Не все аналитики ошибаются случайно. Некоторые специалисты умышленно приписывают определенным компаниям высокий потенциал роста (при этом бумаги идентичных предприятий считаются справедливо оцененными или даже переоцененными). Например, в мартовском отчете по Ясиновскому коксохимическому заводу аналитики ИК UFC Capital оценили потенциал роста компании в 185%. Метод оценки простейший — специалисты UFC Capital не стали прогнозировать будущие денежные потоки, а рассчитали доход Ясиновки в 2008 году, использовав данные за истекшие четыре квартала. Если по такой же методике оценить потенциал роста других коксохимических заводов Украины, то в марте Ясиновка не являлась самым перспективным активом на фондовом рынке: по расчетам Контрактов, Запорожкокс был недооценен на 224%.

Одна из причин завышения стоимости одной компании и занижения других — заинтересованность инвестбанков в раскрутке конкретных акций на рынке. Одна из инвесткомпаний включила акции Шахты «Красноармейская-Западная №1» в 2006-м в листинг ПФТС. Компания — скупщик акций обычно вкладывает большие средства в приобретение бумаг и вывод их на фондовую площадку, поэтому может владеть значительным миноритарным пакетом таких акций (до 20%).

До выхода отчета по Шахте «Красноармейская-Западная №1» бумаги компании практически не росли (с начала года по 29 октября акции подорожали всего на 29%), зато в конце октября — начале ноября (после публикации отчета) подорожали на 100%, объемы торгов резко выросли. «Возможно, инвесткомпания заинтересована в положительных рекомендациях по шахте», — размышляет один из фондовых брокеров.

Завышение прогнозных доходов компании и потенциала роста акций нередко выгодно самим аналитикам, получающим квартальные и годовые бонусы: львиная доля вознаграждения специалистов инвесткомпаний привязана к количеству сбывшихся прогнозов и удачных идей для инвестиций. Но даже ошибочные рекомендации аналитиков двигают рынок вверх. «Рост стоимости акций мало зависит от безупречности расчетов инвестаналитиков.

Инвесторы реагируют на интересные идеи, которых на рынке сейчас совсем немного. Верность аналитических расчетов вторична», — говорит Сергей Ведринский, начальник отдела продаж в ИК «Ренессанс Капитал Украина». По словам специалиста, задача аналитика скорее спрогнозировать реакцию участников рынка на появление новой инвестидеи, чем правильно выбрать компании-аналоги или оценить бизнес по модели будущих денежных потоков (discounted cash flows, DCF).

К тому же некоторые инвесторы торопятся покупать бумаги, поэтому часто не вникают в суть аналитических обзоров украинских специалистов. «Срабатывает стадный инстинкт: инвесторы скупают акции только потому, что бумаги приобретают их коллеги по рынку. Впрочем, такое поведение инвесторов характерно для любых фондовых площадок», — разъясняет Сергей Ведринский.

Еще одна причина роста акций украинских компаний — дефицит бумаг на рынке. «Количество покупателей большинства акций значительно превышает количество продавцов», — констатирует Ведринский. Ликвидность украинских бумаг невелика: по данным ИК «Конкорд Капитал», на отечественном фондовом рынке торгуется всего 11 высоколиквидных акций, которые можно легко купить и продать, акции остальных компаний — малоликвидны.

Потенциал роста украинского фондового рынка по-прежнему высок, настаивают инвестиционные аналитики. «В 2008 году индекс ПФТС вырастет на 50-100%», — говорит Константин Фисун, начальник аналитического отдела ИК «Конкорд Капитал». Вместе с тем аналитик признает: примерно треть всех бумаг переоценена — большинство предприятий металлургического сектора, генерирующих компаний и облэнерго. По его мнению, «старейшины» рынка — Укртелеком и Укрнефть — стоят неоправданно дорого.

«Пока рынок верит прогнозам аналитиков, фондовый рынок продолжит расти», — прогнозирует Ведринский. Однако если инвесторы поймут, что реальные доходы и ожидания по украинским компаниям выше, чем предсказывают аналитики, — рынок обвалится на сотни процентов.

|

| |

|

|

|

| Завышение прогнозных показателей доходов и прибыли | 1. Использование нереалистичных цен на выпускаемую продукцию или объемов производства |

| 2. Предположение аналитика о наличии трансфертного ценообразования в компании | |

| 3. Недооценка издержек | |

| Сопоставление несопоставимых показателей | 1. При сравнительной оценке в качестве компании-аналога используются дорогие и неподходящие для украинского рынка предприятия |

| 2. В качестве компании-аналога при сравнительной оценке используются предприятия с наибольшими мультипликаторами | |

| Анализируемой компании приписывают несуществующие активы | С анализируемой компанией связывают активы, которых нет на балансе данного предприятия |

| Математические ошибки | 1. Целевая стоимость, вынесенная на первую страницу отчета, не соответствуетопределенной аналитиком target-price |

| 2. В процессе умножения мультипликаторов и прогнозных показателей аналитик допускает арифметические ошибки | |

| По версии Контрактов | |

|

| |||||||

|

|

нозный доход $ млн* |

бельность 2007 году, прибыли)* |

|

|

|

|

нение цены в анали- тическо мотчете от реальной цены, % |

|

|

|

|

|

|

|

|

|

| Криворожсталь | 3826,4 | 20,50 | 784,4 | 3860 | 2,41 | 2,59 | -6,9 |

| Азовсталь | 3104,8 | 13,90 | 431,6 | 4194 | 1,27 | 1,31 | -3,0 |

| Алчевский меткомбинат | 1540,8 | 4,80 | 74,0 | 25 775 | 0,04 | 0,04 | +9,5 |

| Запорожсталь | 1881,1 | 9,50 | 178,7 | 844 | 2,55 | 2,70 | -5,4 |

| Енакиевский металлургический завод | 892,8 | 8,10 | 72,3 | 10 | 89,33 | 88,77 | +0,6 |

| Днепропетровский завод им. Петровского | 532,5 | 18,00 | 95,9 | 1849 | 0,73 | 0,66 | +10,6 |

| Донецкий металлопрокатный завод | 80,3 | 7,40 | 5,9 | 972 | 0,079 | 0,08 | +1,5 |

| ММК им. Ильича | 3534,1 | 11,80 | 417,0 | 3352 | 1,55 | 1,58 | -2,1 |

| Донецкий металлургический завод | 108,7 | 2,10 | 2,3 | 362 | 0,079 | 0,08 | -1,5 |

| *По данным отчета инвестиционной компании **Расчеты Контрактов P/E = 12,73 | |||||||

Американская мечтаАкции доткомов (компаний технологического сектора) росли из-за неправильных оценок аналитиков. Основная причина краха доткомов в начале 2000-х — необоснованно оптимистичные оценки доходов и прибыли американских IT-компаний аналитиками ведущих мировых инвестбанков. После кризиса доткомов в 2001-2003 гг. на фондовом рынке США разгорелась серия корпоративных скандалов. Инвесторы понесли триллионные убытки.

В конце 1990-х — начале 2000-х аналитики с Wall Street рекомендовали покупать более 60% акций американских компаний и только 2% — продавать. Например, известный специалист телекоммуникационного сектора Джек Грубман выставлял по большинству акций рекомендации «покупать». Благодаря чрезвычайной популярности американского IT-бизнеса и завышенным ожиданиям инвесторов до 2002 года Грубман зарабатывал около $20 млн ежегодно. «Бычьи» (т. е. позитивные) рекомендации он давал вплоть до краха анализируемых им компаний. На закате доткомов Грубман использовал другую тактику: менял рекомендацию с «покупать» на «держать» или «продавать» сразу после резкого снижения котировок. Инвесторы усомнились в адекватности оценок Грубмана. После проверки деятельности регулирующие органы США предъявили ему обвинение в мошенничестве.

Фальсификацией инвестиционных отчетов в 1999-2001 гг. занимались многие аналитики ведущих инвестбанков мира. Например, банк Merrill Lynch за ошибочные прогнозы заплатил штраф в размере $400 тыс. — именно столько потерял один из клиентов инвестбанка, следовавший рекомендациям аналитика-«звезды».

Другая причина доткомовского пузыря — повальное увлечение американскими доткомами. В начале ХХ века французский экономист Альбер Афтальон предложил теорию валютной биржи, которая на практике работает и сейчас: если одна из валют растет, инвесторы довольно скоро придут к выводу, что дензнак будет дорожать и в дальнейшем; фондовики скупают растущую валюту, тем самым ускоряя ее рост еще больше. До краха доткомов многие аналитики регулярно повышали прогнозы доходов компаний и целевые цены акций, поскольку элементарно боялись опоздать с нужной рекомендацией.

Рerpetuum mobileКак аналитики оценивают компании

Сравнительный анализ. Метод основан на расчете коэффициентов «капитализация/прибыль» и других показателей для предприятий, аналогичных оцениваемой компании. Аналитик выбирает в Украине или за рубежом предприятия, схожие с оцениваемой компанией по структуре, объемам производства, рынкам сбыта и пр. Рассчитывает по ним мультипликаторы P/S (цена компании, разделенная на годовой доход), P/E (цена компании, разделенная на чистую прибыль), EV/EBITDA (капитализация компании плюс чистый долг, разделенный на прибыль до налогообложения, уплаты процентов и начисления амортизации) и др. После этого считает среднее значение полученных мультипликаторов и умножает средний мультипликатор на соответствующий прогнозный показатель (доход, прибыль, EBITDA и т. п.) оцениваемой компании. Полученный результат — справедливая стоимость украинского актива. Основной недостаток сравнительного анализа в том, что метод не учитывает особенности оцениваемой компании.

Дисконтирование денежных потоков (discounted cash flow, DCF). Для оценки справедливой стоимости компании аналитик рассчитывает будущие дисконтированные денежные потоки предприятия. На основе данных о финансовых показателях компании за прошлые периоды, темпов роста украинского и зарубежных рынков, издержек и стоимости производимой продукции, другой информации специалист прогнозирует валовые доходы, расходы и инвестиции компании в будущем. Затем определяет ставку дисконта и дисконтирует полученные денежные потоки по этой ставке. Дисконтированные потоки суммируются. Полученный результат — справедливая стоимость украинского актива — зависит от качества исходных данных, опыта и интуиции аналитика.

Выяснив, что аналитики обманывают инвесторов, мы спросили: Зачем вы лжете?

Валерий ЖИХАРЕВ, директор ООО «Хелс-фарм»

— Убежден, что ни в бизнесе, ни в обычной жизни ложь не помогает, а наоборот — вредит. Иногда можно извлечь из неправды кратковременную выгоду, но тайное обязательно станет явным, и тогда ущерб запросто может превысить эту самую выгоду. Да и вообще врать не только нехорошо, но и трудно: нужно помнить, кому, что и зачем ты говорил, чтобы не проколоться. Легче говорить правду!.. Впрочем, до недавних пор украинский бизнес был построен на вранье: фирмы уходили от уплаты налогов, работодатели платили зарплаты в конвертах, пользовались услугами ЧП, дабы обналичить деньги, целые структуры зарабатывали на предоставлении конвертационных услуг. И налоговики понимали, что им врут, но не придирались, если отчетность была оформлена без явных фолов... Сейчас государство обманывают гораздо реже.

Дмитрий НАРИНСКИЙ, директор АН «Зеленый дом»

— Риэлторы часто врут с целью привлечь клиентов. Самый распространенный прием — объявление в газете о сдаче в аренду или продаже несуществующей квартиры по низкой цене. Многие на это покупаются и звонят, после этого удержать клиента — дело техники... Полагаю, что такая ложь, в принципе, безобидна, поскольку никому не наносит материального ущерба (оплату пяти минут общения по телефону можно не брать во внимание). Хотя есть люди, которых оскорбляет даже это вранье... Им хотел бы напомнить, что бывают значительно худшие ситуации: когда в объявлении фигурирует одна цена, а в процессе оформления сделки озвучивается другая. Такого рода инциденты свидетельствуют, на мой взгляд, о низкой культуре ведения бизнеса. Хотя опять же в ряде случаев нужно делать скидку на то, что цену завышает не риэлтор, а продавец, исходя из рыночной конъюнктуры.

Григорий НЕМЧЕНКО, руководитель отдела сбыта компании «Интерлайт»

— Вранье не приемлю и прилагаю максимум усилий, чтобы мои подчиненные не врали мне, друг другу и вышестоящему начальству. Я вам не скажу за всю Одессу, но лично я предпочитаю не заключать договоры с партнерами задним числом (даже если есть возможность и этого требуют обстоятельства). Нам только кажется, что ложь упрощает жизнь, она ее усложняет. Тем более что сейчас узнать правду не составляет труда, к примеру, посредством интернета. Вообще мне кажется, что уровень транспарентности нашего общества свидетельствует о том, что время детекторов лжи прошло — в современном мире информация хорошо фиксируется, быстро каталогизируется, долго хранится и легко находится. Лет через семь-десять человек, о котором можно найти очень мало информации, будет изгоем, поскольку это будет означать, что ему есть, что скрывать.

Владимир ПОКАЛЬЧУК, замдиректора полиграфической компании Alfa Paper

— В сети обмана люди попадают еще в детском садике, школе и институте — во лжи запутываются: на экзаменах списывают, за зачеты платят и так далее. На работе и в личной жизни приобретенные навыки вранья оттачивают и в результате, даже если человек говорит правду, воспринимают его со скидкой на возможную ложь... Подчиненные повсеместно врут начальникам, ведь проще объяснить опоздание на работу больным зубом или ДТП, чем признаться в собственной лени. Работодатели в свою очередь изобретают все более негуманные способы наказания нерадивых сотрудников — вплоть до денежных штрафов. Хотя те же работодатели и учат врать, к примеру, тем же клиентам... Сейчас трудно отличить вранье от правды, но хуже всего то, что немногие пытаются это делать.

Виктор ШАПОВАЛ, директор департамента консалтинга компании «Инфо-Центр»

— Самообман и вранье вредят бизнесу... Вообще, начиная какое бы то ни было дело, учредитель должен честно ответить себе на вопрос, что важнее — перспектива или шестисотый Mercedes? Только после этого следует выстраивать отношения с подчиненными, ведь самое страшное для любого работодателя — это разочарование сотрудников. Сплошь и рядом люди создают видимость работы, а собственники — своей социальной ответственности. Такая взаимная ложь — прямой путь к банкротству компании. Вранье контрагентам — еще более бесперспективное занятие: важную информацию они обязательно перепроверят, а лгать без особого повода попросту бессмысленно.

Дмитрий РУДАКОВ, менеджер по продажам СК «Промстрах»

— Откровенное вранье может легко погубить компанию, ведь бизнеса без доверия к контрагентам быть не может. Соответственно, все и повсеместно используют скрытые формы лжи: не говорят все о предоставляемых услугах, приукрашивают правду и т. д. Страховые компании, как правило, не всегда корректно информируют потребителей о сроках выплат при наступлении страховых случаев. Точнее, эти сроки фиксируются в договоре, но на практике оформление необходимых документов и проведение экспертизы зачастую требует больше времени, чем оговорено... Хуже всего, когда нас обвиняют во лжи клиенты, не разобравшиеся в том, что такое франшиза. Даже если допустить, что менеджер мог о чем-то умолчать, то ведь в договоре все зафиксировано! Во избежание таких ситуаций рекомендую страхователям внимательно читать подписываемые ими документы.

Евгений ШАПОВАЛОВ, директор ООО «Фортуна»

— Вранье в бизнесе доведет не до добра, а в лучшем случае — до суда. Лично мне очень импонирует высказывание: «Ложь хоронит репутацию». Я репутацией дорожу, поэтому не вру контрагентам, наоборот, стараюсь предоставлять им максимум информации и ожидаю от них того же. Впрочем, иногда допускаю мелкое вранье, прошу офис-менеджера что-нибудь соврать надоедливому зануде, лишь бы он больше не звонил (но только в том случае, если уверен, что в перспективе не буду с ним сотрудничать). Обман со стороны подчиненных пресекаю, но приемлю, поскольку ложь может быть защитной реакцией на поведение слишком жесткого начальника или, к примеру, на его склонность к презумпции виновности в отношениях с коллегами. Сам же стараюсь говорить подчиненным правду. Полагаю, что потерять доверие людей значительно проще, чем завоевать.